Notícias

& Artigos

Ver mais posts

-

A Lei Complementar n.º 116/2003 enunciou a incidência de ISS – item 14.05 – sobre atividades de restauração, recondicionamento, acondicionamento, pintura, beneficiamento, lavagem, secagem, tingimento, galvanoplastia, anodização, corte, recorte, plastificação, costura, acabamento, polimento e congêneres de quaisquer objetos. É a chamada industrialização por encomenda.

À guisa de exemplo, imagine-se que uma montadora de veículos terceirize, durante a fabricação, a pintura do automóvel; essa atividade é considerada pelo Município, à luz do item 14.05 da Lista da Lei Complementar, serviço; é, porém, o que é inconteste, ainda mais se cogitarmos que essa pintura seja realizada pela indústria, não pela empresa que faz a pintura, parte do processo de industrialização.

Havia debate no poder judiciário, então, sobre o imposto a incidir sobre essa operação realizada por aquela que terceirizar, por hipótese, a atividade de pintura: o Município sustentava se tratar de serviço; alguns contribuintes defendiam se tratar de industrialização, submetendo-se, portanto, às incidências de IPI e ICMS.

O Supremo Tribunal Federal, a pretexto de recurso interposto por uma produtora de aço localizada em Contagem/MG, reconheceu a repercussão geral sobre o tema (Tema 816) – se há incidência de ISS ou ICMS/IPI na dita industrialização por encomenda.

A controvérsia surgiu a partir do entendimento do TJMG de que, independentemente do serviço prestado, se inserirem na cadeia produtiva da produção do aço como etapa intermediária, trata-se de uma atividade-fim e será sujeita a tributação do imposto que incide sobre prestação de serviço (ISS).

O caso levado ao Supremo tangencia o contexto de uma empresa que é contratada por uma siderúrgica para realizar corte de bobina de aço. Feito o corte, a empresa devolve o aço, em chapas, para siderúrgica; o Município pretendia receber ISS da empresa que faz o corte, mas como essa operação é parte do processo de industrialização, e poderia ser realizada pela própria siderúrgica, o contribuinte sustentava que, sendo parte do processo de industrialização, haveria de se submeter à incidência do ICMS.

Em julgamento finalizado em fevereiro de 2025, o Plenário do Supremo Tribunal Federal (STF) declarou inconstitucional a incidência de ISS sobre operações de industrialização por encomenda em etapas intermediárias de produção de mercadorias destinadas à comercialização ou industrialização. Essa decisão afasta a cobrança do ISS nessas situações, reconhecendo que essas atividades fazem parte do processo produtivo e não se configuram como prestação de serviços autônoma.

Nesse passo, a industrialização por encomenda se submete, então, à incidência do ICMS e também do IPI. Quer-se dizer com isso, deveras, que o Município não tem competência, por se tratar de industrialização, para exigir ISS dessa operação.

A operação da empresa consiste em produzir aço a partir de material recebido de outra empresa contratante, que posteriormente, realiza o corte da bobina de aço em chapas. Após essa etapa, as chapas são devolvidas à empresa siderúrgica que forneceu a matéria-prima, o que caracterizaria um processo de industrialização por encomenda.

Diante da natureza da operação a empresa, defendeu-se que a operação deveria ser tributada pelo ICMS, argumentando tratar-se de uma industrialização por encomenda. Bem dizendo, o serviço prestado pela empresa contratada deve ser analisado pelo papel que desempenha na cadeia produtiva, distanciando-se da forma isolada.

Essa decisão afasta, como dito, a cobrança do ISS nessas situações, reconhecendo que essas atividades fazem parte do processo produtivo e não se configuram como prestação de serviços autônoma.

Outrossim, com a exclusão do ISS, o Ministro Dias Toffoli, relator da demanda, considerou prejudicada a análise, no caso específico, da constitucionalidade da penalidade de 30% imposta pelo município de Contagem. No entanto, ao estabelecer a tese geral, ele definiu que a multa de mora não pode exceder 20%. Esse entendimento foi acompanhado pelos demais ministros, com exceção do Ministro Alexandre de Moraes.

O julgamento, conduzido pelo Ministro Relator Dias Toffoli, cujo voto prevaleceu, também estabeleceu a modulação dos efeitos com as seguintes considerações:

– Impedimento da cobrança de ISS sobre fatos geradores ocorridos até a véspera da publicação da ata do julgamento do mérito.

– Vedação à repetição de indébito do ISS para quem já recolheu o imposto até essa mesma data.

– Prevenção à bitributação: Não será cobrado IPI nos casos em que o ISS já foi pago, e vice-versa, evitando dupla tributação sobre a mesma operação.

Ressalvas importantes:

– Ações ajuizadas até a data do julgamento (relacionadas à repetição de indébito e execuções fiscais sobre a incidência do ISS) não serão afetadas pela modulação.

– Em casos de bitributação comprovada, o contribuinte terá direito à repetição de indébito independentemente de ter proposto ação judicial até o marco definido na decisão.

– Nas hipóteses de não recolhimento do ISS ou do IPI, incide o IPI em relação aos fatores geradores ocorridos até o dia mencionado.

Diante dessa decisão, verifica-se um impacto significativo no setor industrial, especialmente para empresas que realizam operações de industrialização por encomenda em etapas intermediárias de produção de mercadorias destinadas à comercialização ou industrialização, as quais não terão mais a obrigação de recolher ISS sobre a operação.

À vista disso, o Escritório Brasil Salomão e Matthes Advocacia se coloca à disposição para esclarecer eventuais dúvidas e oferecer orientação jurídica sobre os impactos dessa nova mudança.

-

Nos últimos anos, tem-se observado um aumento significativo nas demandas judiciais relacionadas a alimentos avoengos, situação onde os avós são acionados para prestar assistência financeira aos netos quando os pais não conseguem fazê-lo.

Apesar desse aumento, muitas dúvidas surgem sobre o tema, especialmente em relação ao polo passivo da demanda, isto é, sobre quais avós serão incluídos no processo: se a ação deve ser ajuizada apenas contra os avós que são pais do alimentante que não cumpre a sua obrigação, ou se em desfavor de todos os avós.

Em outubro de 2020, um Incidente de Resolução de Demandas Repetitivas (IRDR) tema 38 foi admitido para esclarecer as condições e requisitos para que os avós sejam incluídos no polo passivo da ação de alimentos avoengos. O objetivo principal era definir critérios claros e uniformes para essas situações, garantindo coerência nas decisões judiciais.

Após quatro anos de tramitação, em janeiro de 2024 foi publicado o acórdão proferido no mencionado IRDR tema 38, estabelecendo a tese de que inexiste litisconsórcio passivo necessário entre os avós codevedores, devido à natureza divisível da obrigação alimentar. Ou seja, estabeleceu-se que não é obrigatório processar todos os avós conjuntamente, porque a obrigação alimentar pode ser dividida entre eles.

Em termos práticos, o genitor que mora com o filho e gerencia os alimentos pode acionar os ascendentes do genitor que não cumpre sua obrigação alimentar, sem precisar acionar seus próprios pais.

No entanto, é necessário que a parte interessada, usualmente um menor que necessita dos alimentos, demonstre de forma clara e objetiva a necessidade de recebê-los e a incapacidade dos pais de arcar com a obrigação, visto que a obrigação dos avós sempre será subsidiária e complementar, conforme dispõem o artigo 1.696 do Código Civil e a súmula 596 do Superior Tribunal de Justiça.

-

STF cassa oito acórdãos da justiça do trabalho sobre vínculo empregatício

No dia 11/02/2025, o Ministro Nunes Marques, do Supremo Tribunal Federal (STF), cassou oito acórdãos proferidos pelo Tribunal Regional do Trabalho da 2ª Região, com sede em São Paulo/SP, que haviam reconhecido vínculo empregatício entre franqueados com a seguradora PRUDENTIAL DO BRASIL SEGUROS DE VIDA S.A. A cassação se deu sob o entendimento de que teriam sido violadas as disposições fixadas no julgamento da ADPF nº 324, acerca da terceirização de serviços.

Primeiramente, ressalta-se que o STF, nos autos da ADPF nº 324, fixou o entendimento de que é lícita a terceirização de toda e qualquer atividade, meio ou fim, não se configurando relação de emprego entre a contratante e o empregado da contratada; devendo a contratante verificar a idoneidade e a capacidade econômica da terceirizada, além de responder subsidiariamente pelo descumprimento das normas trabalhistas e obrigações previdenciárias.

A decisão monocrática foi proferida nos autos da Reclamação Constitucional (RCL) nº 64.274, movida pela empresa PRUDENTIAL DO BRASIL SEGUROS DE VIDA S.A. em face das decisões do Tribunal Regional do Trabalho da 2ª Região (TRT-2).

Isto porque, embora o Tribunal tenha compreendido pela existência dos requisitos ensejadores do vínculo empregatício (quais sejam: subordinação, pessoalidade, onerosidade e habitualidade), afastando o reconhecimento da terceirização nos contratos de franquia, entendeu o Ministro Relator pela inexistência de indícios de abuso nas contratações, precarização das relações de trabalho ou a intenção de fraudar a legislação trabalhista.

Assim, afirmou o Relator pela licitude da terceirização nos contratos celebrados, sob o argumento de que os referidos acórdãos proferidos pela Justiça do Trabalho da 2ª Região estariam em descompasso com o entendimento fixado pelo Supremo, por meio da ADPF nº 324, determinando a cassação das decisões ora proferidas pelo TRT-2, além da remessa dos autos para reanálise.

Embora seja uma decisão concernente às relações de trabalho, é importante destacar que esta vincula tão somente os processos analisados nos autos da Reclamação Constitucional (RCL) nº 64.274. No entanto, criam-se precedentes para que ações de conteúdo semelhante sejam levadas à análise pelo Supremo.

Além disso, reitera-se que esse é o entendimento atual do Supremo Tribunal Federal, não existindo parâmetros que assegurem a imutabilidade desse posicionamento ao longo dos anos, bem como dos avanços sociais na Justiça do Trabalho, que tem enfrentado tamanha insegurança jurídica sob esses aspectos.

O inteiro teor da decisão pode ser acessado em: https://portal.stf.jus.br/processos/downloadPeca.asp?id=15373795792&ext=.pdf.

-

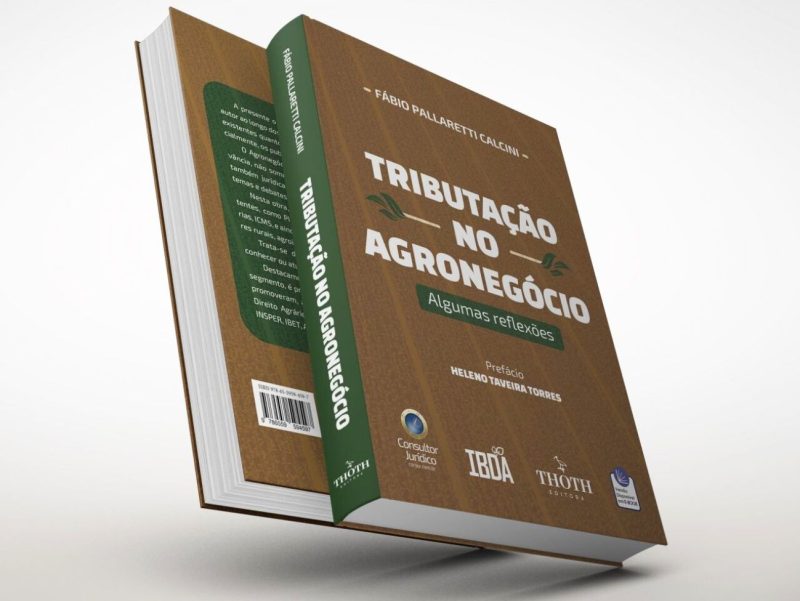

Reforma Tributária e o Agronegócio: especialistas debatem impactos no setor

O Conselho Regional de Contabilidade de Santa Catarina (CRCSC) promovem nesta quinta-feira, às 10h, o encontro online “Reforma Tributária e as Mudanças para o setor do Agronegócio”, que será transmitido pelo canal do CRCSC no YouTube.

O evento contará com a participação do advogado Fabio Pallaretti Calcini, sócio do escritório Brasil Salomão e Matthes, que será o palestrante principal. O debate terá ainda a presença dos especialistas Roberto Merlo, Franciele Guolo e Dábila Huller.

De acordo com Fabio Calcini, a proposta é abordar as alterações na tributação do consumo trazidas pela reforma tributária na Emenda Constitucional 132, recentemente regulamentada pela Lei Complementar 214/2025. “Vamos discutir como essas mudanças vão impactar o produtor rural, tanto pessoa física quanto jurídica, e toda a cadeia do agronegócio. Agora temos um horizonte mais claro sobre como tudo irá acontecer na prática”, afirma o advogado.

Os interessados no debate podem acompanhar a transmissão ao vivo pelo YouTube do CRCSC.

Serviço

Evento: Encontro online “Reforma Tributária e as Mudanças para o Setor do Agronegócio”

Data: 27 de fevereiro de 2025

Horário: 10h

Onde: Canal do CRCSC no YouTube:

https://www.youtube.com/@EventosCRCSC

Palestrante: Fabio Pallaretti Calcini

Debatedores: Roberto Merlo, Franciele Guolo e Dábila Huller -

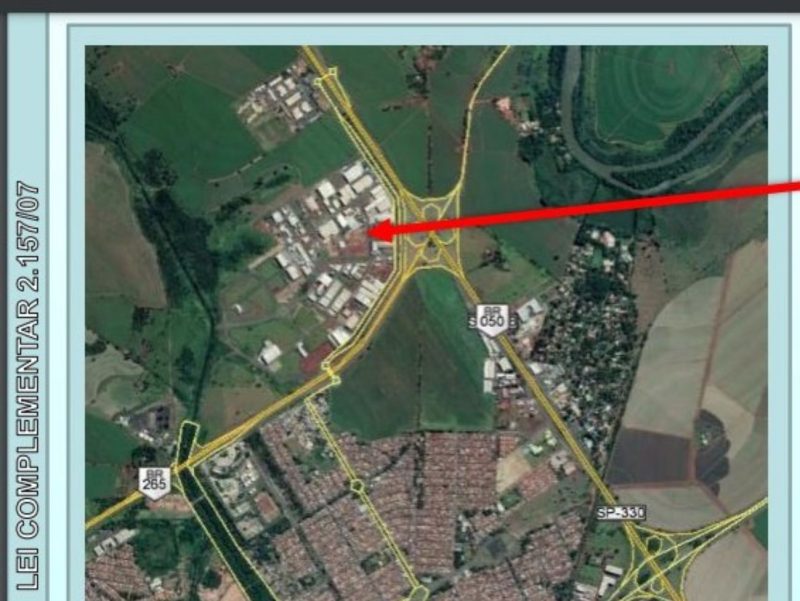

Crescem oportunidades de negócios entre empresas de Ribeirão Preto e do Canadá

A Câmara de Comércio Brasil-Canadá (CCBC), em parceria com Brasil Salomão e Matthes Advocacia, inaugura oficialmente na próxima terça-feira, 25, o Chapter Ribeirão Preto, um escritório dedicado exclusivamente ao fomento de negócios entre a região do interior paulista e o Canadá. O início das atividades será marcado pela apresentação e discussão sobre as oportunidades em potencial da região com o país da América do Norte, que é reconhecido como um dos mercados mais inovadores e estratégicos do mundo para a internacionalização de negócios.

O Chapter será coordenado pelo advogado Rodrigo Forcenette, sócio do Brasil Salomão e Matthes Advocacia, e atuará na aproximação bilateral, na promoção de trocas comerciais e investimentos, tanto no sentido de Ribeirão para o Canadá quanto do Canadá para Ribeirão. Será, ainda, uma ponte para identificação de novas oportunidades, parcerias e organização de eventos de networking.

A escolha de Ribeirão Preto para a abertura do Chapter – o sétimo da CCBC no Brasil e o único não localizado em uma capital de Estado – marca a expansão da presença física da CCBC no interior paulista e reforça a importância econômica da região como um polo de inovação e negócios para o mercado canadense. A “capital brasileira do agronegócio” tem números que impressionam e atraem os canadenses. Só o setor sucroalcooleiro, por exemplo, movimenta R$ 4,9 bilhões na cidade, e o número de agritechs (startups dedicadas à área) cresceu 34% nos últimos anos.

O evento de abertura “Ribeirão Preto e Canadá: Oportunidades de Negócios”, será no auditório da matriz da advocacia, e contará com a presença do prefeito municipal, Ricardo Silva e da sênior trader commissioner do Consulado Geral do Canadá em São Paulo, Anouk Bergeron-Laliberte. A programação abordará as crescentes oportunidades de colaboração econômica bilateral e destacará áreas fundamentais para o desenvolvimento regional.

Palestrantes e especialistas

Além de autoridades dos dois governos, participarão ainda dos debates o diretor estatutário comercial da CCBC, Hilton Nascimento, a diretora de negócios e associados da Câmara, Daniella Leite, os diretores executivos e sócios do Brasil Salomão e Matthes Advocacia, Rodrigo Forcenette e Evandro Grili, o diretor do CIESP Ribeirão Preto, André Ignacio, e o gerente do Supera Parque de Inovação e Tecnologia, Eduardo Cicconi, entre outros.

-

Contrata + Brasil: Análise Jurídica e Impactos na Contratação Pública

O Programa Contrata+Brasil foi instituído pela Instrução Normativa SEGES/MGI nº 52, de 10 de fevereiro de 2025, com o objetivo de facilitar o acesso de pequenos empreendedores às contratações públicas por meio de uma plataforma digital integrada ao Sistema Integrado de Administração de Serviços Gerais (Siasg). A plataforma permitirá a realização de contratações diretas de serviços no valor de até R$ 12.545,11, tendo como base legal a Lei nº 14.133/2021, que promoveu inovações na contratação pública, especialmente na simplificação dos procedimentos e na digitalização dos processos.

Destinada a microempreendedores individuais (MEIs), micro e pequenas empresas, cooperativas e agricultores familiares, a iniciativa busca aumentar a participação desses fornecedores nas compras públicas.

O governo estima que, na fase inicial, os MEIs possam disputar até R$ 6 bilhões anuais em serviços de manutenção e pequenos reparos, valor baseado nas contratações realizadas em 2024 para essas atividades.

Embora o Contrata+Brasil não altere a legislação vigente sobre licitações, sua operacionalização viabiliza um mecanismo digital para facilitar contratações diretas de pequeno porte, respeitando os limites previstos no artigo 75, inciso II, da Lei nº 14.133/2021, que permite a dispensa de licitação para serviços de até R$ 62 mil mas, como mencionado, a plataforma estabelece, inicialmente, um limite inferior, de R$ 12.545,11, conforme definido na regulamentação.

Os órgãos públicos cadastrados poderão lançar oportunidades na plataforma, detalhando suas necessidades, enquanto os fornecedores inscritos receberão notificações automáticas e poderão apresentar propostas de forma simplificada. Apesar de representar um avanço na digitalização das compras públicas, o uso da plataforma deve respeitar os princípios da isonomia, transparência e impessoalidade, conforme estabelecido na Lei nº 14.133/2021 e na Constituição Federal.

A priorização dos MEIs e pequenos fornecedores deve ocorrer dentro dos limites legais, sem restringir indevidamente a concorrência. Além disso, é necessário monitoramento para evitar práticas irregulares, como a fragmentação indevida de contratações para se manter dentro dos limites da dispensa de licitação, bem como possíveis questionamentos quanto à concorrência entre pequenos fornecedores e empresas de maior porte, especialmente em serviços tradicionalmente executados por companhias médias e grandes.

O Contrata+Brasil, como qualquer sistema de compras públicas, estará sujeito à auditoria dos órgãos de controle, incluindo o Tribunal de Contas da União (TCU), que poderá avaliar a conformidade da sua utilização com as normas legais, prevenindo direcionamentos indevidos ou favorecimentos ilícitos. Embora o programa represente uma iniciativa governamental relevante para fomentar a participação de pequenos empreendedores nas contratações públicas, sua implementação requer acompanhamento contínuo para garantir que a simplificação dos processos não comprometa a segurança jurídica, a competitividade e a transparência das contratações.

Sobre o Escritório

Nossos

Escritórios

-

Alameda Jaú, nº 17424º andar | Cerqueira César, São Paulo - SPCEP 01420-002

-

Av. Barão Homem de Melo, nº 3382Conjunto Comercial nº 303 | Estoril, Belo Horizonte - MGCEP 30494-270

-

Avenida Paulo VI, nº 535Jardim Alvorada | Franca - SPCEP 14403-138

-

Avenida Selma Parada, 201Conjunto Comercial 313 | Galeria Office Park, Jardim Madalena, Campinas - SPCEP 13091-904

-

Av. Presidente Kennedy, nº 1255Nova Ribeirânia | Ribeirão Preto - SPCEP 14096-340

-

Rua Franklin Cassiano da Silva, nº 1sala 17 | Duque de Caxias, Cuiabá - MTCEP 78043-294

-

Av. Dep. Jamel Cecílio, nº 3455, quadra C9 lote 2E, c/ ruas 14 e 14A26º andar, salas 2608 a 2612 | Setor Jardim Goiás, Goiânia - GOCEP 74810-100

-

Rua João Carrato, nº 540Centro | Três Lagoas - MSCEP 79601-010

-

Avenida Presidente João Goulart, nº 453Vila Aurora | Rondonópolis - MTCEP 78740-034

-

Rua do Passeio38 - Torre 2, 15º Andar | Centro20021-290

-

Rua Antônio José Martins Filho, nº 30014º andar | Jardim Maracanã, São José do Rio Preto - SPCEP 15092-230

-

Edifício Presidente | Avenida Miguel Bombarda36 - 2°B | Avenidas Novas1050-165

-

Avenida da Boavista2609 Ed. Atria Business Center | Lordelo de Ouro4100-135