PUBLICADA A LEI Nº 14.128, DE 26 DE MARÇO DE 2021, QUE DISPÕE SOBRE A COMPENSAÇÃO FINANCEIRA A SER PAGA PELA UNIÃO AOS PROFISSIONAIS E TRABALHADORES DA SAÚDE QUE FICAREM PERMANENTEMENTE INCAPACITADOS PARA O TRABALHO EM RAZÃO DA COVID-19

No último dia 26 de março foi publicado no Diário Oficial da União a LEI Nº 14.128/21, a qual dispõe sobre a compensação financeira a ser paga pela União aos profissionais e trabalhadores de saúde que, durante o período de emergência de saúde pública de importância nacional decorrente da disseminação do novo coronavírus (SARS-CoV-2), por terem trabalhado no atendimento direto a pacientes acometidos pela Covid-19, ou realizado visitas domiciliares em determinado período de tempo, no caso de agentes comunitários de saúde ou de combate a endemias, tornarem-se permanentemente incapacitados para o trabalho, ou ao seu cônjuge ou companheiro, aos seus dependentes e aos seus herdeiros necessários, em caso de óbito. A nova Lei também trouxe alterações à Lei nº 605/49.

Antes de tudo, necessário destacarmos que, para os fins da Lei nº 14.128/21, considera-se:

• profissional ou trabalhador de saúde: a) aqueles cujas profissões, de nível superior, são reconhecidas pelo Conselho Nacional de Saúde, além de fisioterapeutas, nutricionistas, assistentes sociais e profissionais que trabalham com testagem nos laboratórios de análises clínicas; b) aqueles cujas profissões, de nível técnico ou auxiliar, são vinculadas às áreas de saúde, incluindo os profissionais que trabalham com testagem nos laboratórios de análises clínicas; c) os agentes comunitários de saúde e de combate a endemias; d) aqueles que, mesmo não exercendo atividades-fim nas áreas de saúde, auxiliam ou prestam serviço de apoio presencialmente nos estabelecimentos de saúde para a consecução daquelas atividades, no desempenho de atribuições em serviços administrativos, de copa, de lavanderia, de limpeza, de segurança e de condução de ambulâncias, entre outros, além dos trabalhadores dos necrotérios e dos coveiros; e, e) aqueles cujas profissões, de nível superior, médio e fundamental, são reconhecidas pelo Conselho Nacional de Assistência Social, que atuam no Sistema Único de Assistência Social;

• dependentes: aqueles assim definidos pelo art. 16 da Lei nº 8.213/91;

• Espin-Covid-19: estado de emergência de saúde pública de importância nacional, em decorrência da infecção pelo novo coronavírus (SARS-CoV-2).

Dito isso, passamos aos esclarecimentos sobre a compensação financeira que, pela lei, será concedida da seguinte forma:

• ao profissional ou trabalhador de saúde que ficar incapacitado permanentemente para o trabalho em decorrência da Covid-19;

• ao agente comunitário de saúde e de combate a endemias que ficar incapacitado permanentemente para o trabalho em decorrência da Covid-19, por ter realizado visitas domiciliares em razão de suas atribuições durante o Espin-Covid-19;

• ao cônjuge ou companheiro, aos dependentes e aos herdeiros necessários do profissional ou trabalhador de saúde que, falecido em decorrência da Covid-19, tenha trabalhado no atendimento direto aos pacientes acometidos por essa doença, ou realizado visitas domiciliares em razão de suas atribuições, no caso de agentes comunitários de saúde ou de combate a endemias, durante o Espin-Covid-19.

A Lei também diz que será presumida a Covid-19 como causa da incapacidade permanente para o trabalho ou óbito, mesmo que não tenha sido a causa única, principal ou imediata, desde que mantido o nexo temporal entre a data de início da doença e a ocorrência da incapacidade permanente para o trabalho ou óbito, se houver diagnóstico de Covid-19 comprovado mediante laudos de exames laboratoriais ou laudo médico que ateste quadro clínico compatível com a Covid-19.

Importante ressalvar que a presença de comorbidades não afasta o direito ao recebimento da compensação financeira, contudo, a concessão da compensação fica sujeita à avaliação de perícia médica realizada por servidores integrantes da carreira de Perito Médico Federal.

E também que a compensação financeira será devida, inclusive, nas hipóteses de óbito ou incapacidade permanente para o trabalho superveniente à declaração do fim do Espin-Covid-19 ou anterior à data de publicação da Lei, desde que a infecção pelo novo coronavírus tenha ocorrido durante o Espin-Covid-19.

Já o artigo 3º da Lei disciplina que a compensação financeira se dará através de:

a) uma única prestação em valor fixo de R$ 50.000,00, que será devida ao profissional ou trabalhador de saúde incapacitado permanentemente para o trabalho ou, em caso de óbito deste, ao seu cônjuge ou companheiro, aos seus dependentes e aos seus herdeiros necessários, sujeita, nesta hipótese, a rateio entre os beneficiários;

b) uma única prestação de valor variável devida a cada um dos dependentes menores de 21 anos, ou 24 anos se cursando curso superior, do profissional ou trabalhador de saúde falecido, cujo valor será calculado mediante a multiplicação da quantia de R$ 10.000,00 pelo número de anos inteiros e incompletos que faltarem, para cada um deles, na data do óbito do profissional ou trabalhador de saúde, para atingir a idade de 21 anos completos, ou 24 anos se cursando curso superior.

Importante ressaltar que a prestação variável será devida aos dependentes com deficiência do profissional ou trabalhador de saúde falecido, independentemente da idade, no valor resultante da multiplicação da quantia de R$ 10.000,00 pelo número mínimo de 5 anos.

E, no caso de óbito do profissional ou trabalhador de saúde, se houver mais de uma pessoa a ser beneficiada, a compensação financeira será destinada mediante o respectivo rateio em partes iguais, ao cônjuge ou companheiro e a cada um dos dependentes e herdeiros necessários.

Vale ainda dizer que a integralidade da compensação financeira, considerada a soma das parcelas devidas, quando for o caso, será dividida, para o fim de pagamento, em 3 parcelas mensais e sucessivas de igual valor.

E também que, no caso de óbito do profissional ou trabalhador de saúde, será agregado o valor relativo às despesas de funeral à compensação financeira.

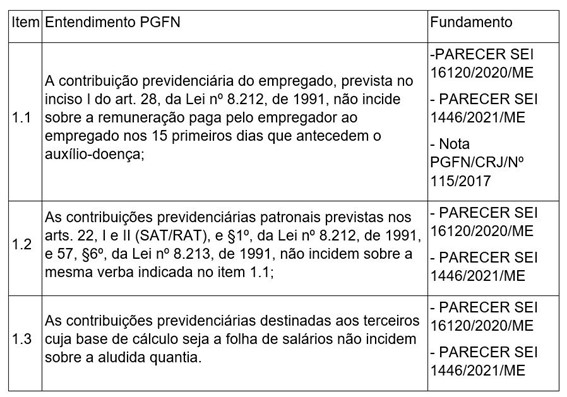

A nova norma ainda diz que a compensação financeira será concedida após a análise e o deferimento de requerimento dirigido ao órgão competente, sendo a compensação de natureza indenizatória, a qual não constitui base de cálculo para a incidência de imposto de renda ou de contribuição previdenciária, ressalvando ainda, que o recebimento da compensação financeira não prejudica o direito ao recebimento de benefícios previdenciários ou assistenciais previstos em lei.

E, por fim, como uma das principais mudanças implementadas pela Lei 14.128/21, a nova norma incluiu ao art. 6º da Lei nº 605/49 (Lei do D.S.R.), os parágrafos 4º e 5º, disciplinando que:

§ 4º Durante período de emergência em saúde pública decorrente da Covid-19, a imposição de isolamento dispensará o empregado da comprovação de doença por 7 dias.

§ 5º No caso de imposição de isolamento em razão da Covid-19, o trabalhador poderá apresentar como justificativa válida, no 8º (oitavo) dia de afastamento, além do disposto neste artigo, documento de unidade de saúde do Sistema Único de Saúde (SUS) ou documento eletrônico regulamentado pelo Ministério da Saúde."(NR)

Eram estas as principais alterações trazidas pela Lei 14.128/21, que já vigoram desde o último dia 26 de março, data da sua publicação.

Alexandre Renato Gratiere

alexandre.gratiere@brasilsalomao.com.br