Notícias

& Artigos

Ver mais posts

-

A recente paralisação das atividades da Aliança Agrícola do Cerrado (“Cerealista Sodru”), com encerramento repentino das operações no Brasil e ausência de informações por parte de seus representantes, gerou insegurança para produtores que mantinham grãos na empresa.

Diversos relatos indicam dificuldades ou impossibilidade de retirada do grão, ausência de respostas formais e incerteza quanto à existência de estoque físico.

Qual é o ponto jurídico central?

A definição do direito do produtor depende, essencialmente, da natureza da operação realizada com a cerealista:

-

-

- Soja apenas depositada/armazenada: quando a soja foi entregue para guarda ou armazenagem, o produtor permanece proprietário do grão, cabendo restituição. Desse modo, é possível buscar judicialmente a entrega imediata da soja, inclusive por meio de tutela de urgência, caso haja prova do depósito e do saldo existente.

-

-

-

- Soja vinculada a barter, venda ou acerto financeiro: quando o grão foi utilizado como pagamento, garantia ou objeto de operação comercial, o produtor pode ser tratado como credor de valor, e não mais como dono da mercadoria. Aqui, o caminho tende a ser a cobrança ou indenização, conforme os documentos existentes.

-

Em muitos casos, há mistura entre depósito e operações financeiras, o que exige análise técnica individual.

Riscos que exigem atenção imediata

-

-

- Possível inexistência de estoque físico;

- Mistura de grãos de diversos produtores;

- Prioridade de bancos, CPRs ou outros credores;

- Execuções judiciais em curso; e

- Eventual pedido de Recuperação Judicial ou Falência.

-

Quanto mais o tempo passa, maior o risco de perda do direito de retirada do grão.

O que pode (e deve) ser feito agora?

Medidas iniciais recomendadas:

-

-

- Formalizar Notificação Extrajudicial exigindo a devolução da soja;

- Reunir documentos básicos, como: romaneios e tickets de balança, contratos ou comprovantes de armazenagem, extratos de saldo e mensagens e comunicações confirmando a existência do grão; e

- Registrar provas relevantes em Ata Notarial, quando necessário.

-

Medidas judiciais possíveis:

-

-

- Ação judicial para entrega/restituição da soja, com pedido liminar;

- Medidas cautelares para impedir dissipação do estoque;

- Ações de cobrança ou indenização, se o grão não estiver disponível; e

- Avaliação de responsabilização de sócios e empresas do grupo, em caso de irregularidades.

-

Atenção para os casos de Recuperação Judicial ou Falência

Mesmo que venha a ser instaurado procedimento coletivo, há situações em que a soja depositada pode ser considerada bem de terceiro, permitindo a discussão da restituição, e não apenas a habilitação como credor comum/quirografário.

Conclusão

Produtores com soja vinculada à Cerealista Sodru devem agir com rapidez e estratégia. A definição correta do enquadramento jurídico e a adoção de medidas imediatas podem ser decisivas para reaver o grão ou reduzir perdas financeiras relevantes. O assessoramento jurídico especializado é peça fundamental para essa engrenagem.

-

-

Com a promulgação da Lei Complementar 227/2026, inicia-se uma nova fase da Reforma Tributária, especialmente no que se refere ao tratamento do ICMS no período de transição iniciado no dia 1º de janeiro de 2026 e que perdurará até o dia 31 de dezembro de 2032.

A problemática sobre os saldos credores acumulados de ICMS existentes até 31 de dezembro de 2032 constitui um dos pontos centrais nesse cenário de transição e vem perturbando os contribuintes, em razão da insegurança jurídica decorrente das lacunas deixadas pela norma e as restrições e entraves impostos pelos entes fiscalizadores à apropriação e ao aproveitamento desses créditos, ainda que regularmente constituídos.

O IBS, que irá substituir o ICMS e o ISS, irá adotar um modelo de tributação no qual o tributo incidirá sobre o valor agregado em cada etapa da cadeia de produção e comercialização, sendo concedidos créditos fiscais em razão dos valores recolhidos nas etapas anteriores, de modo a preservar o princípio da não cumulatividade que, em tese, será aplicada de forma ampla.

O IBS foi concebido sob um modelo de tributação sobre o valor agregado, de forma a assegurar a não cumulatividade plena, mediante a concessão de créditos relativos ao tributo incidente nas etapas anteriores da cadeia econômica. Todavia, a Emenda Constitucional nº 132 e a Lei Complementar nº 214 já estabeleceram limitações relevantes ao direito ao crédito, como a vedação à apropriação de gastos não diretamente vinculados à atividade econômica, bens de uso pessoal, operações isentas ou sujeitas à alíquota zero de CBS e IBS, bem como a exigência de efetivo recolhimento do tributo na operação antecedente.

Nesse cenário, a gestão dos créditos acumulados de ICMS apresenta-se como mais um desafio para os contribuintes.

De um lado, aguarda-se a regulamentação, pelos Estados e pelo Distrito Federal, de diversos aspectos operacionais relacionados à utilização desses créditos até o término do período de transição, regulamentação esta que, teoricamente, poderá ocorrer até o final de 2032, ampliando a incerteza quanto ao futuro dos saldos credores. De outro lado, destaca-se a previsão de utilização diluída desses créditos ao longo de até 240 meses (art. 134, §3º, II, ADCT), o que, na prática, impõe uma espécie de postergação forçada de sua realização econômica.

Tais lacunas, entretanto, foram aclaradas pela promulgação da Lei Complementar n.º 227/2026 promulgada no dia 13 de janeiro de 2026.

Conforme a LCP 227/2026, considera-se “saldo credor de ICMS”:

-

-

-

- Aquele admitido pela legislação estadual/distrital vigente em 31 de dezembro de 2032 e decorra de operações ocorridas até a referida data;

- Apurado na escrituração fiscal do estabelecimento, ainda que a escrituração tenha sido realizada após 31 de dezembro de 2032; e

- Não tenha sido compensado ou utilizado pelo contribuinte até 31 de dezembro de 2032;

-

-

O pedido de homologação dos créditos acumulados deverá ser protocolizado no prazo máximo de 05 anos, contado do dia 1º de janeiro de 2033, e o ente tributante deverá pronunciar-se no prazo máximo de 24 meses.

Já em relação aos créditos decorrentes da entrada de mercadorias destinadas ao ativo permanente, o pedido de homologação deverá ser protocolado no mesmo período de apuração em que tiver início o aproveitamento do crédito, na hipótese de bem cuja entrada no estabelecimento ocorra a partir de 1º de janeiro de 2029. Nesse caso, o ente tributante deverá pronunciar-se no prazo máximo de 60 dias, prazo este que poderá ser prorrogado uma única vez, por igual período, nos casos em que houver fiscalização em andamento no momento da apresentação do pedido de homologação.

É importante frisar que, na ausência de resposta ao pedido de homologação nos prazos estabelecidos pela legislação, os respectivos saldos credores serão considerados homologados.

Uma vez homologado, o saldo credor poderá, por exemplo, ser utilizado para compensação com débitos de ICMS, constituídos ou não. Ademais, os valores homologados deverão ser informados ao Comitê Gestor para fins de compensação com o IBS, observada a segregação entre créditos relativos ao ativo permanente e os demais créditos, estes últimos a serem apropriados em 240 parcelas mensais, iguais e sucessivas.

A legislação ainda autoriza o titular a transferir o saldo credor homologado a integrantes do mesmo grupo econômico ou a terceiros, que utilizará exclusivamente para compensação:

-

-

-

- No âmbito do respectivo Estado ou do Distrito Federal, com créditos tributários, definitivamente constituídos ou não, relativos ao ICMS, nos termos da respectiva legislação; e

- No âmbito do Comitê Gestor, com o IBS devido.

-

-

Na hipótese de impossibilidade de compensação, o saldo credor devidamente homologado poderá ser ressarcido, em espécie, pelo Comitê Gestor, em 240 parcelas mensais, iguais e sucessivas ou, quando se tratar de compensações já em curso, pelo prazo remanescente aplicável.

O ressarcimento deverá ser realizado no prazo de até 90 dias, contado do encerramento do mês em que ocorreria a respectiva compensação, sendo expressamente vedada a incidência de quaisquer acréscimos de natureza moratória ou remuneratória. Contudo, caso o pagamento seja efetuado após esse prazo, o valor devido será atualizado, a partir do nonagésimo primeiro dia, com base na Taxa Selic.

Por fim, destaca-se que a efetivação da transferência e do ressarcimento dos saldos credores está condicionada à regularidade fiscal do respectivo titular perante o IBS e o ICMS, no âmbito do Estado ou do Distrito Federal competente. Ademais, a partir de 2034, na hipótese de incremento real da arrecadação do IBS em montante superior ao verificado nos exercícios anteriores, devidamente atualizado pelo IPCA, poderá ser autorizada a antecipação do pagamento das parcelas de ressarcimento, o que tende a atenuar, ainda que parcialmente, os impactos financeiros decorrentes da dilação temporal impostam aos contribuintes.

Nosso escritório acompanha de forma contínua a evolução normativa e regulamentar do tema, especialmente diante dos impactos relevantes advindos da Reforma Tributária.

-

-

Reforma Tributária – a LCP 227/26 e o aproveitamento do ICMS/ST

Em 13 de janeiro de 2026, foi promulgada a Lei Complementar nº 227/2026, inaugurando mais uma etapa relevante do processo de regulamentação da Reforma Tributária sobre o consumo.

Entre os principais pontos, a Lei Complementar nº 227/2026 institui o Comitê Gestor do IBS (CGIBS), órgão responsável pela uniformização de procedimentos, diretrizes e práticas relacionadas à fiscalização, arrecadação e gestão da receita do IBS, a qual será posteriormente repartida entre Estados, Distrito Federal e Municípios. Além disso, a lei estabelece regras aplicáveis aos processos administrativos do IBS, introduz novas disposições relativas ao ITCMD e aprofunda a disciplina normativa da transição do ICMS, entre outros temas relevantes.

Dentre as disposições sobre a transição do ICMS, o art. 142 e seguintes tratam do aproveitamento do ICMS/ST relativo às mercadorias em estoque até o dia 31 de dezembro de 2032.

No que se refere especificamente à transição do ICMS, os arts. 142 e seguintes da Lei Complementar nº 227/2026 tratam do aproveitamento do ICMS devido por substituição tributária (ICMS/ST) incidente sobre mercadorias existentes em estoque até 31 de dezembro de 2032, tema que constitui o objeto do presente informativo.

O ressarcimento do ICMS/ST corresponde ao direito do contribuinte de reaver o imposto recolhido de forma antecipada quando a operação final não se concretiza nos termos presumidos. Com o encerramento definitivo da vigência do ICMS após essa data, assegura-se ao contribuinte que detenha mercadorias sujeitas ao regime de substituição tributária em estoque o direito de aproveitamento do imposto anteriormente retido ou recolhido.

Segundo o art. 143, o valor a ser aproveitado corresponderá ao montante do ICMS:

-

-

- Retido por substituição tributária: no caso em que o contribuinte tenha adquirido a mercadoria diretamente daquele que efetuou a retenção;

- Recolhido a título de substituição tributária: no caso em que o próprio contribuinte tenha apurado o imposto devido por ocasião da entrada da mercadoria; ou

- Incidido sobre as operações com a mercadoria: no caso em que o contribuinte tenha adquirido a mercadoria de contribuinte substituído ou de contribuinte que tenha apurado o imposto devido a título de substituição tributária por ocasião da entrada da mercadoria.

-

Caso não seja possível estabelecer correspondência entre as mercadorias em estoque e os seus respectivos recebimentos, a apuração será efetuada com base no valor retido do ICMS, correspondente à média das entradas dos últimos 3 meses, até o limite da quantidade informada no inventário realizado em 31 de dezembro de 2032, ou ainda, cuja saída do estabelecimento remetente tenha ocorrido até a referida data e cuja entrada no estabelecimento destinatário ocorra após essa data, deste que o ICMS tenha sido retido ou recolhido por meio de substituição tributária.

Para usufruir do aproveitamento, o contribuinte deverá:

-

-

- Inventariar as mercadorias existentes em estoque ao final do dia 31 de dezembro de 2032, em cada um dos seus estabelecimentos;

- Apurar o valor do ICMS incidente, por substituição tributária, sobre o estoque inventariado;

- Encaminhar o inventário e o demonstrativo da apuração a que se refere a alínea “b” deste inciso ao Estado ou ao Distrito Federal em que esteja situado o respectivo estabelecimento e ao CGIBS;

-

Recebidas as informações, o Estado e o Distrito Federal deverão comunicar ao CGIBS, no prazo de até 60 dias, o valor a ser utilizado para compensação com o IBS devido pelo contribuinte, a qual ocorrerá em 12 parcelas mensais, iguais e sucessivas. Na ausência de manifestação tempestiva, o CGIBS utilizará, para fins de compensação, o valor informado pelo próprio contribuinte no demonstrativo apresentado.

Entretanto, segundo o art. 145, o contribuinte optante pelo regime de apuração e recolhimento deverá:

-

-

- Inventariar as mercadorias sob a égide da substituição tributária existentes em estoque ao final do dia 31 de dezembro de 2032; e

- Encaminhar o inventário ao Estado ou ao Distrito Federal e solicitar a restituição nos termos da legislação de cada ente federativo.

-

Conforme demonstrado, o aproveitamento efetivo desses valores dependerá do cumprimento rigoroso das exigências formais, da consistência dos controles fiscais e da atuação coordenada entre os entes federativos e o CGIBS.

Depreende-se, portanto, que a adequada preparação dos contribuintes, aliada ao acompanhamento técnico e jurídico especializado, revela-se determinante para a mitigação de riscos no período de transição para o novo sistema tributário.

Nesse cenário, o escritório Brasil Salomão e Matthes se coloca à disposição para oferecer suporte estratégico e assessoria qualificada, contribuindo para a adaptação segura e eficiente às novas exigências normativas.

-

-

Receita Federal esclarece metodologia de cálculo do acréscimo do Lucro Presumido para empresas com receita acima de R$ 5 milhões

O Ministério da Fazenda publicou no dia 23 de janeiro de 2026 a Instrução Normativa RFB nº 2.306. Esta normativa oficial detalha mudanças nas regras de tributação para empresas que utilizam o regime de lucro presumido, Lei Complementar 224/25, focando no ajuste de incentivos fiscais federais.

O texto estabelece um aumento de 10% nas margens de presunção do IRPJ e da CSLL para receitas anuais que ultrapassarem o teto de R$ 5 milhões. Para garantir o equilíbrio fiscal, o documento define regras para a distribuição desse limite em períodos trimestrais, permitindo compensações caso o faturamento oscile ao longo do ano.

Adicionalmente, são fornecidas diretrizes para o recálculo de impostos e a solicitação de créditos tributários corrigidos pela taxa Selic no encerramento do exercício.

Esta atualização regulatória busca padronizar a redução linear de benefícios financeiros e creditícios no âmbito da União.

A RFB deixa claro na normativa que será possível um ajuste (compensação), prevendo mecanismos específicos, principalmente no encerramento do ano-calendário ou através do acúmulo de limites não utilizados.

O cálculo seguirá a seguinte lógica:

-

-

- Limite de Isenção do Acréscimo: R$ 1.250.000,00 por trimestre.

- Aplicação do Acréscimo: Caso a receita bruta do trimestre exceda esse valor, aplica-se um acréscimo de 10% (dez por cento) nos percentuais de presunção (base de cálculo do IRPJ e CSLL), mas apenas sobre a parcela da receita que exceder o limite de R$ 1.250.000,00.

-

Exemplo: Se a receita for R$ 1.500.000,00, o percentual de presunção normal aplica-se sobre R$ 1.250.000,00. Sobre os R$ 250.000,00 excedentes, aplica-se o percentual de presunção acrescido de 10%.

Se em um trimestre a receita for inferior a R$ 1.250.000,00, a diferença (o valor que “sobrou” do limite) pode ser somada ao limite dos trimestres seguintes dentro do mesmo ano-calendário. Isso ajuda a evitar a incidência do acréscimo em trimestres futuros onde a receita seja mais alta, pois o limite trimestral daqueles períodos será maior (R$ 1.250.000,00 + a sobra acumulada).

Se você pagou o acréscimo em um trimestre (porque a receita superou R$ 1.250.000,00), a verificação final para ajustes e compensação ocorre no último trimestre do ano-calendário. No encerramento do ano, soma-se toda a receita bruta. Se o total anual for inferior a R$ 5.000.000,00, significa que o acréscimo pago anteriormente não era devido no ajuste anual. A empresa então recalcula o imposto dos trimestres anteriores sem o acréscimo de 10%. A diferença apurada (valor pago a maior) é deduzida do IRPJ e da CSLL devidos no último trimestre.

Mesmo que a empresa ultrapasse os R$ 5 milhões anuais, pode haver ajuste se a soma dos excessos trimestrais calculados individualmente for maior que o excesso real anual. Nesse caso, a empresa refaz o cálculo aplicando uma razão proporcional para ajustar a base de cálculo excedente. A diferença apurada entre o pago e o devido recalculado também pode ser deduzida do imposto devido no último trimestre.

Caso o recálculo anual mostre que a empresa pagou a mais durante o ano e esse valor supere o imposto devido no último trimestre, o excedente pode ser objeto de pedido de restituição ou de compensação.

Esse crédito será acrescido de juros equivalentes à taxa Selic acumulada mensalmente, mais 1% no mês da disponibilização ou entrega da declaração de compensação.

A compensação imediata de um trimestre para o outro ocorre através do aumento do limite (se houver sobra). A recuperação financeira de um acréscimo pago ocorre no ajuste anual (último trimestre), podendo resultar em dedução do imposto a pagar ou pedido de restituição/compensação com juros.

-

-

ITCMD na Lei Complementar nº 227: um novo marco para a tributação patrimonial no Brasil

A promulgação da Lei Complementar nº 227, de 13 de janeiro de 2026, representa um marco regulatório de grande relevância no cenário tributário brasileiro, consolidando a segunda fase de regulamentação da Emenda Constitucional nº 132/2023, a Reforma Tributária.

Embora o foco principal da LC 227 seja a instituição do Comitê Gestor do IBS e o processo administrativo tributário, a norma traz consigo diretrizes nacionais que impactam diretamente o Imposto sobre Transmissão Causa Mortis e Doação (ITCMD).

A Lei Complementar estabelece normas gerais para o ITCMD, unificando regras que antes variavam significativamente entre os Estados e o Distrito Federal, criando uma “Lei Geral do ITCMD”.

- A Progressividade da Alíquota: Uma Obrigação Constitucional Regulamentada

Um dos pontos mais sensíveis e de maior impacto é a obrigatoriedade da progressividade das alíquotas do ITCMD. O Art. 156 da LC 227 é claro ao dispor que as alíquotas:

I – serão progressivas em razão do valor do quinhão, do legado ou da doação; e

II – observarão a alíquota máxima fixada pelo Senado Federal.

Esta regra, que já era prevista na Constituição Federal e reforçada pela EC 132, agora tem sua aplicação detalhada. A progressividade não será mais uma faculdade dos Estados, mas sim uma exigência legal.

Isso significa que, em muitos Estados onde a alíquota era fixa, haverá um aumento da carga tributária para as transmissões de maior valor.

A lei também estabelece a metodologia de cálculo progressivo, determinando que o enquadramento do valor da base de cálculo deve ser feito na faixa inicial e, naquilo que a exceder, na faixa subsequente, e assim sucessivamente (§ 2º do Art. 156).

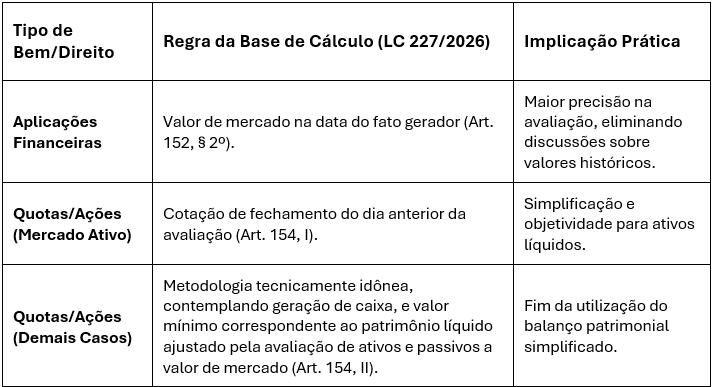

- Base de Cálculo: O Valor de Mercado como Regra

A LC 227 reforça a premissa de que a base de cálculo do ITCMD é o valor de mercado do bem ou do direito transmitido (Art. 152). No entanto, a norma traz especificações cruciais que merecem atenção:

A determinação de que o patrimônio líquido seja ajustado a valor de mercado para empresas de capital fechado (Art. 154, II) é um ponto de inflexão, exigindo uma avaliação econômica completa da empresa, e não apenas o uso do balanço.

- A Regulamentação do Trust e Contratos Similares

A nova lei finalmente endereça a questão da tributação de estruturas de Trust e contratos de fidúcia no Brasil com características similares. O Art. 148, § 1º, estabelece a incidência do ITCMD nas transmissões decorrentes de contratos no exterior com características similares às do Trust, bem como aos contratos de fidúcia no País que vierem a ser instituídos.

Crucialmente, a LC 227 veda a antecipação do ITCMD sobre o Trust, determinando que o imposto só deve incidir quando houver a efetiva transferência de bens ao beneficiário. O fato gerador é considerado ocorrido no momento da mudança de titularidade dos bens e direitos para o beneficiário ou no falecimento do instituidor, o que ocorrer primeiro (Art. 151, § 1º).

A lei também prevê hipóteses de não incidência, como na transmissão do bem ou do direito ao Trust mediante presunção de onerosidade (Art. 150, V), e na transmissão do Trust ao beneficiário se este for o próprio instituidor ou se a instituição tiver decorrido de negócio oneroso (Art. 150, VI).

- EXTINÇÃO DO USUFRUTO

Um ponto de grande relevância para o planejamento patrimonial é a inclusão expressa da não incidência do ITCMD sobre a extinção de usufruto ou de qualquer outro direito real que resulte na consolidação da propriedade plena sob titularidade do instituidor do direito (Art. 150, II).

Embora este entendimento já fosse majoritário na jurisprudência, a LC 227/2026 traz um texto claro que confere maior segurança jurídica ao contribuinte.

É fundamental, contudo, asseverar que esta não incidência se refere apenas à extinção. A instituição do usufruto (ou de qualquer outro direito real) continua sendo fato gerador do ITCMD, ainda que o pagamento possa ser diferido para o momento da extinção, conforme previsto em legislações estaduais específicas.

- Doações Sucessivas e a Cumulação de Bases de Cálculo

Outra mudança significativa reside na tributação de doações sucessivas entre o mesmo doador e o mesmo donatário. O Art. 155 determina que, para fins de cálculo, serão consideradas todas as transmissões realizadas a título de doação no prazo definido na legislação estadual ou distrital.

O valor do ITCMD será recalculado a cada nova doação, mediante a adição à base de cálculo dos valores dos bens anteriormente transmitidos. O valor a recolher será o imposto devido, deduzidos os valores de ITCMD anteriormente recolhidos, observada a progressividade da alíquota com base no valor total das doações no período.

Essa regra visa coibir o fracionamento de doações para se manter em faixas de alíquotas mais baixas, exigindo um controle rigoroso do histórico de doações para um planejamento eficaz.

O Art. 155 da LC 227/2026, ao delegar à legislação tributária estadual ou distrital a definição do prazo em que as doações sucessivas serão consideradas para a cumulação da base de cálculo, exige atenção redobrada.

Em muitos Estados, como São Paulo, o critério atual é a soma das doações praticadas no mesmo ano civil.

Contudo, a nova Lei Complementar abre a possibilidade de que os Estados estabeleçam um prazo mais elástico (por exemplo, 2, 3 ou 5 anos), o que impactará diretamente a estratégia de Planejamento Patrimonial. A ausência de um prazo nacional uniforme torna a análise da legislação estadual de cada contribuinte um passo crucial.

- Vigência e a Observância dos Princípios da Anterioridade

É fundamental ressaltar que as novas regras e, principalmente, o aumento da carga tributária decorrente da progressividade obrigatória, devem respeitar os princípios constitucionais tributários, em especial o da anterioridade anual (ou de exercício) e o da anterioridade nonagesimal (ou mitigada), previstos no Art. 150, III, da Constituição Federal.

Isto é, um tributo, quando aumentado, em regra, deve ser cobrando somente no ano seguinte e após 90 dias da entrada da lei em vigor. Há, evidentemente, algumas exceções para a cobrança.

O ITCMD, por não estar entre as exceções expressas no § 1º do Art. 150 da CRFB, está sujeito a ambas as anterioridades:

-

-

- Anterioridade de Exercício (Alínea “b”): A lei que instituir ou aumentar o ITCMD só pode ser aplicada a partir do exercício financeiro seguinte ao da publicação da lei.

- Anterioridade Nonagesimal (Alínea “c”): A lei que instituir ou aumentar o ITCMD só pode ser aplicada após decorridos noventa dias da data de sua publicação.

-

Portanto, a efetiva vigência das novas alíquotas e bases de cálculo estaduais, que serão editadas para se adequar à Lei Complementar, ocorrerá somente no ano seguinte ao da publicação da respectiva lei estadual, e após o prazo de 90 dias.

Essa janela temporal é importantíssima para o planejamento sucessório, pois permite que os contribuintes avaliem antes que as regras mais onerosas entrem em vigor.

Conclusão

A Lei Complementar nº 227/2026, ao estabelecer normas gerais para o ITCMD, inaugura uma era de maior uniformidade, mas também de potencial aumento da carga tributária e complexidade nas transmissões patrimoniais.

As novas regras sobre a progressividade obrigatória, a base de cálculo pelo valor de mercado (especialmente para quotas de empresas) e a regulamentação do Trust exigem uma revisão imediata dos planejamentos sucessórios e patrimoniais existentes. A inércia pode resultar em custos tributários significativamente maiores e em litígios desnecessários.

O escritório Brasil Salomão e Matthes Advocacia permanece à disposição para analisar o impacto específico dessas mudanças em seu patrimônio e estruturar soluções que garantam a eficiência e a segurança jurídica.

-

Atualização sobre o ICMS-ST Portaria SRE nº 94/2025 – Estado de São Paulo

Após a publicação da Portaria SRE nº 64/2025, que promoveu alterações relevantes no regime da Substituição Tributária do ICMS (ICMS-ST) no Estado de São Paulo, foi recentemente editada a Portaria SRE nº 94, de 22 de dezembro de 2025 (DOE de 23/12/2025), trazendo nova atualização normativa sobre o tema.

A Portaria SRE nº 94/2025 revoga dispositivos da Portaria CAT nº 68/2019 e da Portaria SRE nº 48/2025, promovendo a exclusão dos produtos de perfumaria, higiene pessoal e cosméticos do regime da substituição tributária no Estado de São Paulo.

Em relação às mercadorias excluídas do regime de ICMS-ST, a norma determina que os procedimentos aplicáveis aos estoques deverão observar o disposto na Portaria CAT nº 28/2020, que trata das regras de restituição, ressarcimento e complementação do imposto.

As empresas que comercializam produtos de perfumaria, higiene pessoal e cosméticos devem avaliar os impactos dessas alterações, especialmente quanto ao enquadramento fiscal, estoques existentes e procedimentos de escrituração.

Os impactos trazidos pela Portaria SRE nº 94/2025 entram em vigor em 1º de abril de 2026.

Nosso time está à disposição para esclarecer dúvidas e apoiar sua empresa na avaliação dos impactos da Portaria SRE nº 64/2025 em suas operações.

Sobre o Escritório

Áreas de

Atuação

Ir para atuações

-

Administrativo e Regulatório

-

Agronegócio

-

Bancário, Instituições Financeiras e Transações

-

Comércio Exterior (COMEX)

-

Contratos Empresariais

-

Cooperativismo

-

Direito Digital e Proteção de Dados

-

Entretenimento

-

Família e Sucessões

-

Franchising (Franquias)

-

Governança Corporativa e Compliance

-

Imobiliário

-

Inteligência Imobiliária

-

M&A e Operações Societárias

-

Meio Ambiente e Sustentabilidade (ESG)

-

Planejamento Patrimonial

-

Previdenciário

-

Propriedade Intelectual

-

Recuperação de Ativos de Alta Complexidade

-

Recuperação de Crédito

-

Recuperação Judicial e Falência

-

Societário

-

Startups

-

Trabalhista

-

Tributário

Nossos

Escritórios

-

Alameda Jaú, nº 17424º andar | Cerqueira César, São Paulo - SPCEP 01420-002

-

Av. Barão Homem de Melo, nº 3382Conjunto Comercial nº 303 | Estoril, Belo Horizonte - MGCEP 30494-270

-

Avenida Paulo VI, nº 535Jardim Alvorada | Franca - SPCEP 14403-138

-

Avenida Selma Parada, 201Conjunto Comercial 313 | Galeria Office Park, Jardim Madalena, Campinas - SPCEP 13091-904

-

Av. Presidente Kennedy, nº 1255Nova Ribeirânia | Ribeirão Preto - SPCEP 14096-340

-

Rua Franklin Cassiano da Silva, nº 1sala 17 | Duque de Caxias, Cuiabá - MTCEP 78043-294

-

Av. Dep. Jamel Cecílio, nº 3455, quadra C9 lote 2E, c/ ruas 14 e 14A26º andar, salas 2608 a 2612 | Setor Jardim Goiás, Goiânia - GOCEP 74810-100

-

Rua João Carrato, nº 540Centro | Três Lagoas - MSCEP 79601-010

-

Avenida Presidente João Goulart, nº 453Vila Aurora | Rondonópolis - MTCEP 78740-034

-

Rua do Passeio38 - Torre 2, 15º Andar | Centro20021-290

-

Rua Antônio José Martins Filho, nº 30014º andar | Jardim Maracanã, São José do Rio Preto - SPCEP 15092-230

-

Edifício Presidente | Avenida Miguel Bombarda36 - 2°B | Avenidas Novas1050-165

-

Avenida da Boavista2609 Ed. Atria Business Center | Lordelo de Ouro4100-135