Notícias

& Artigos

Ver mais posts

-

O Ato Conjunto TST. CSJT.GP.CGJT nº 4/2025 estabeleceu diretrizes nacionais para que juízes notifiquem a Advocacia-Geral da União (AGU) sobre decisões transitadas em julgado em que foi reconhecida a conduta culposa do empregador em acidente de trabalho e doenças ocupacionais.

Assim, em caso de reconhecimento pela Justiça do Trabalho, em decisão definitiva, da culpa da empresa no acidente de trabalho ou em caso de doença ocupacional, o Juiz deverá incluir a União no processo como “terceira interessada” e notificá-la oficialmente sobre a decisão transitada em julgado.

A edição do ato é reflexo do Acordo de Cooperação Técnica CSJT/AGU n.º 3/2023, que tem como objeto o estabelecimento de fluxo de informações estratégicas entre a Justiça do Trabalho, a Advocacia-Geral da União (AGU) e a Procuradoria-Geral Federal (PGF).

Tal medida visa, além do caráter pedagógico e de prevenção de novos acidentes, gerar uma recuperação de recursos públicos, pois a AGU poderá mover Ação Regressiva para ressarcimento à Administração Público dos custos previdenciários decorrentes de trabalhadores acidentados ou afastados.

Essa medida é fruto do programa Trabalho Seguro, uma iniciativa da Justiça do Trabalho para melhorar as condições de trabalho e prevenir acidentes.

Tal medida reforça a necessidade das empresas em atuarem de forma eficaz na prevenção.

-

O Tema 995 surgiu a partir da controvérsia sobre a possibilidade de responsabilização de veículos de comunicação por declarações feitas por entrevistados, especialmente em situações em que o entrevistado imputa falsamente a terceiros a prática de crimes.

Em recente decisão, publicada em 20 de março de 2025, o STF delimitou que publicações contendo imputações falsas de crime feitas por entrevistados, as empresas jornalísticas só poderão ser responsabilizadas civilmente se for comprovada má-fé. Por outro lado, quando se trata de entrevistas transmitidas ao vivo, a responsabilidade do veículo é excluída, salvo se não for garantido o direito de resposta em iguais condições e destaque.

A decisão do STF também aborda a questão da manutenção de imputações falsas em plataformas digitais, definindo que, caso a falsidade seja comprovada, o conteúdo deve ser removido, seja por ação do próprio veículo ou mediante notificação da vítima. A omissão na remoção pode gerar responsabilidade para a empresa.

Além do Tema 995, o STF também está analisando o Tema 837, que trata dos limites entre a liberdade de expressão e os direitos à honra e à imagem.

O Tema 837, ainda pendente de julgamento, ganhou destaque recentemente em um caso envolvendo uma ONG que criticou a realização de uma festa popular, conhecida como Festa do Peão. A questão central é definir até que ponto a liberdade de expressão pode ser restringida sem configurar censura, especialmente quando as manifestações afetam a honra ou a imagem de terceiros.

Enquanto o Tema 995 já oferece uma diretriz clara para a responsabilidade de empresas jornalísticas, o Tema 837 promete trazer luz a questões mais amplas sobre a liberdade de expressão em contextos variados, incluindo manifestações de organizações e indivíduos.

Enquanto aguardamos o julgamento do Tema 837, é essencial que profissionais do direito, jornalistas e a sociedade em geral acompanhem essas discussões, que têm o potencial de moldar o futuro da liberdade de expressão no Brasil.

-

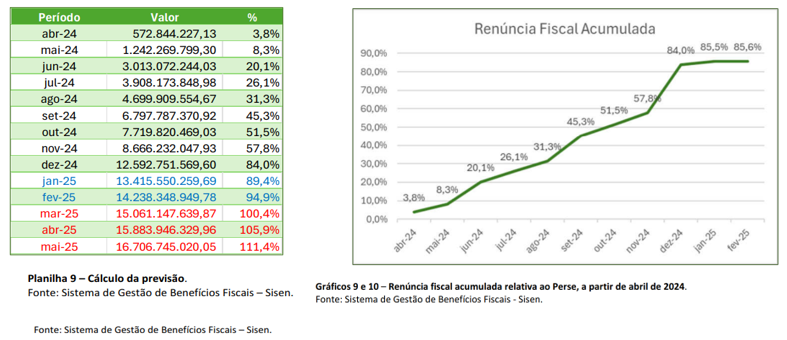

Fim do Perse ?

A Receita Federal do Brasil publicou no Diário Oficial da União de 24 de março de 2024 o Ato Declaratório Executivo RFB n. 2, de 21 de março de 2025, em que comunica a extinção do benefício fiscal de redução a zero das alíquotas de PIS, COFINS, IRPJ e CSLL (PERSE) destinado a empresas do setor de eventos, considerando os fatos geradores a partir do mês de abril de 2025, o fazendo com fundamento na demonstração do atingimento do teto de renúncia fiscal estabelecido pelo artigo 4º-A da Lei 14.148/21, que é de R$ 15 bilhões.

A fixação de um limite para o custo fiscal de gasto tributário com o PERSE foi objeto de alteração pela Lei 14.859/2024, com inovações no texto original da lei que institui o Programa Emergencial de Retomada do Setor de Eventos. Desta forma, de acordo com a legislação vigente, alcançado o teto de renúncia fiscal estabelecido, o benefício fiscal estará extinto a partir do mês subsequente àquele em que for demonstrado pelo Poder Executivo, em audiência pública do Congresso Nacional, o limite alcançado.

Nos termos do último relatório de acompanhamento do governo quanto aos números do PERSE, foi considerada a tendência futura de consumo do limite de renúncia fiscal estabelecido, tendo em vista o acesso às informações da Receita Federal até fevereiro-24. De acordo com o relatório apresentado, mantida a perspectiva de utilização do PERSE pelas empresas habilitadas no programa, concluiu-se estar atingido seu limite no presente mês de março, em que pese a previsão de término do programa em dezembro de 2026.

Os dados considerados pela Receita Federal para acompanhamento da renúncia fiscal têm origem nas informações prestadas pelos contribuintes por meio da DIRBI (Declaração de Incentivos, Renúncias, Benefícios e Imunidades de Natureza Tributária) e foram trazidos por meio de relatório pela Subsecretaria de Arrecadação, Cadastros e Atendimento:

Importa relembrar que o PERSE foi estabelecido com a finalidade de compensação dos efeitos decorrentes das medidas de combate à pandemia e que atingiram as empresas relacionadas ao setor de eventos. Com diversas modificações desde sua publicação, a Lei 14.148/21, passou também pela redução do número de atividades econômicas beneficiadas pelo programa e que atualmente contempla:

– hotéis (5510-8/01); – apart-hotéis (5510-8/02); – serviços de alimentação para eventos e recepções – bufê (5620-1/02); – atividades de exibição cinematográfica (5914-6/00); – criação de estandes para feiras e exposições (7319-0/01); – atividades de produção de fotografias, exceto aérea e submarina (7420-0/01); – filmagem de festas e eventos (7420-0/04); – agenciamento de profissionais para atividades esportivas, culturais e artísticas (7490-1/05); – aluguel de equipamentos recreativos e esportivos (7721-7/00); – aluguel de palcos, coberturas e outras estruturas de uso temporário, exceto andaimes (7739-0/03); – serviços de reservas e outros serviços de turismo não especificados anteriormente (7990-2/00); – serviços de organização de feiras, congressos, exposições e festas (8230-0/01); – casas de festas e eventos (8230-0/02); – produção teatral (9001-9/01); – produção musical (9001-9/02); – produção de espetáculos de dança (9001-9/03); – produção de espetáculos circenses, de marionetes e similares (9001-9/04); – atividades de sonorização e de iluminação (9001-9/06); – artes cênicas, espetáculos e atividades complementares não especificadas anteriormente (9001-9/99); – gestão de espaços para artes cênicas, espetáculos e outras atividades artísticas(9003-5/00); – produção e promoção de eventos esportivos (9319-1/01); – discotecas, danceterias, salões de dança e similares (9329-8/01); – restaurantes e similares (5611-2/01); – bares e outros estabelecimentos especializados em servir bebidas, sem entretenimento (5611-2/04); – bares e outros estabelecimentos especializados em servir bebidas, com entretenimento (5611-2/05); – agências de viagem (7911-2/00); – operadores turísticos (7912-1/00); – atividades de jardins botânicos, zoológicos, parques nacionais, reservas ecológicas e áreas de proteção ambiental (9103-1/00); – parques de diversão e parques temáticos (9321-2/00); – atividades de organizações associativas ligadas à cultura e à arte (9493-6/00).

Contudo, deve ser observado que a alteração do texto original da lei e fixação de um custo fiscal de gasto tributário máximo, ora atingido em perspectiva, considerando-se as estimativas adotadas pelo órgão e comunicada pela Secretaria Especial da Receita Federal do Brasil, representa afronta à legislação federal, vez que não é autorizada a revogação ou modificação de benefício concedido por prazo certo e em função de determinadas condições.

Nesse sentido, a antecipação do término do programa para o mês de abril-25, além de esbarrar em vedação legal contida no Código Tributário Nacional, ocorre em desrespeito à segurança jurídica e previsibilidade de que devem estar revestidas as decisões do governo, acarretando incertezas para as empresas do setor de eventos, especialmente pelas expectativas desintegradas, trazendo grave desequilíbrio nas relações entre fisco e contribuintes.

Portanto, as alterações promovidas na Lei do PERSE e que introduziram a antecipação do fim do programa em caso de atingimento do limite de renúncia fiscal estabelecido e consequente comunicação da extinção do benefício para o mês de abril-25, merecem atenção e acompanhamento pelas empresas do setor de eventos.

-

Advogada do Brasil Salomão é destaque no ranking Análise Advocacia Mulher 2025

A sócia-advogada do Brasil Salomão e Matthes Advocacia, Fernanda Bonella, foi reconhecida no ranking Análise Advocacia Mulher 2025, figurando entre as advogadas mais admiradas do país. Com atuação na área Previdenciária, Fernanda conquistou o 3º lugar tanto na categoria Especialidades/Previdenciário quanto na categoria Setores e Comércio.

Na quinta edição do Análise Advocacia Mulher, mais de 1.442 advogadas foram destacadas por mil executivos das maiores empresas do Brasil, consolidando a relevância do anuário como referência na valorização da excelência jurídica feminina.

Para Fernanda, essa conquista simboliza uma importante validação de sua trajetória profissional e do compromisso com a qualidade técnica. “Receber novamente essa indicação foi uma grande honra e uma imensa satisfação profissional. Esse reconhecimento reflete não apenas o empenho e a dedicação ao exercício da advocacia, mas também a confiança dos clientes e parceiros no trabalho que realizo”, destaca a advogada.

Além do reconhecimento neste ano, a advogada já havia figurado no ranking Análise Advocacia Mulher 2023, alcançando 2º lugar em Previdenciário – Abrangente e 5º lugar no setor de Comércio.

Com quase dez anos de experiência no Direito Previdenciário, Fernanda atribui a sua nomeação a alguns fatores determinantes, como a proximidade com os clientes e a busca constante por soluções rápidas e eficazes. “O relacionamento próximo e facilitado com o cliente, bem como a entrega de resultados práticos e céleres, são aspectos essenciais. Isso só é possível através da atualização e do estudo constantes”, explica.

Sobre a advogada

Fernanda Bonella graduou-se em Direito pelo Centro Universitário Uniseb em 2015, um ano após ingressar no Brasil Salomão e Matthes Advocacia, como estagiária. É pós-graduanda em Direito Militar pela Escola Paulista de Direito, especialista em Direito e Prática Processual Previdenciária pelo Instituto de Estudos Previdenciários (IEPREV), com conclusão em 2022, e também especialista em Direito Tributário pelo Instituto Brasileiro de Estudos Tributários (IBET), formação concluída em 2017.Lideranças femininas

Além das conquistas individuais, Brasil Salomão e Matthes Advocacia tem investido na capacitação e no desenvolvimento de suas advogadas. No dia 11 e março, o escritório lançou o Programa de Formação de Lideranças Femininas, uma iniciativa que visa capacitar e fortalecer a presença das mulheres em posições estratégicas, por meio de mentorias, treinamentos e networking, incentivando o crescimento profissional das advogadas.“Nossa equipe é formada hoje por 62% de mulheres e elas ocupam posições de liderança em diversas frentes. Nossa missão com este novo programa é garantir que mais mulheres sejam levadas ao topo da organização”, comenta o diretor executivo do Brasil Salomão, advogado Evandro Grili.

Segundo Larissa Borges, gerente de RH do escritório, “esse é o primeiro programa de Brasil Salomão voltado para a formação de novas lideranças, e nosso objetivo é entender os desafios e apoiar o crescimento profissional das mulheres dentro da organização”.

O sócio-advogado e diretor executivo, Rodrigo Forcenette, também destaca o compromisso da advocacia com o desenvolvimento profissional das mulheres. “Sabemos que avançamos muito, mas ainda há muito o que fazer. Nosso compromisso é garantir que cada mulher tenha oportunidades reais de crescimento, sem os obstáculos que historicamente dificultaram esse caminho”, finaliza.

-

Brasil Salomão e Matthes lança programa de liderança feminina

Integrando a agenda comemorativa em torno do Dia Internacional das Mulheres (8 de março), Brasil Salomão e Matthes Advocacia lançou neste mês de março o Programa de Formação de Liderança Feminina, uma iniciativa que visa capacitar e fortalecer a presença das mulheres em posições estratégicas dentro do escritório. O lançamento foi feito durante evento temático no auditório da matriz, em Ribeirão Preto, no dia 11 de março.

-

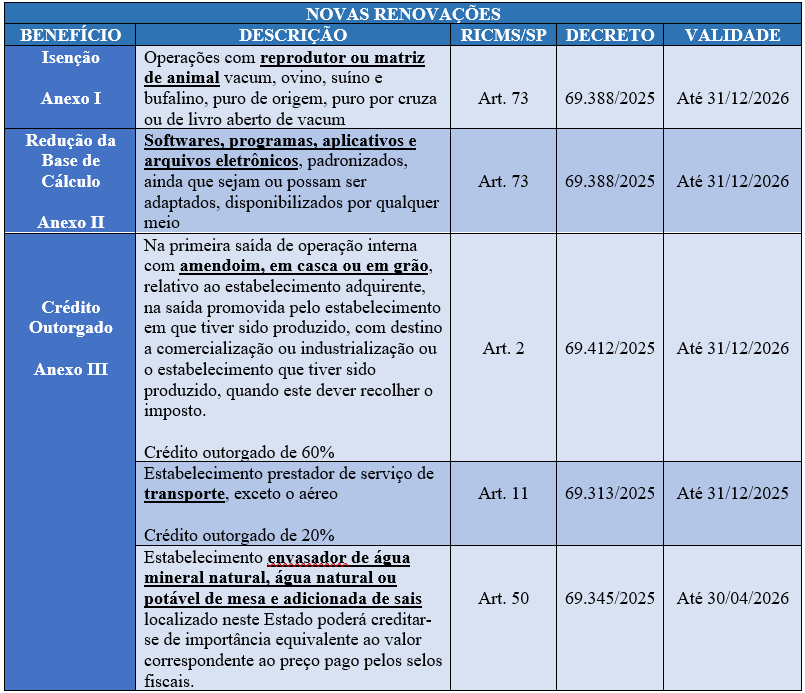

Nova Rodada de Renovações dos Benefícios Fiscais de ICMS no Estado de São Paulo

Nos últimos meses, o Governo do Estado de São Paulo tem promovido diversas alterações nos benefícios fiscais previstos nos Anexos I, II e III do Regulamento do ICMS de São Paulo (RICMS/SP), com um número significativo de incentivos renovados, mas também com outros tantos que ainda não foram renovados, isto equivale a dizer que, deixaram de vigorar desde 1º de janeiro de 2025, fato este que resultou no aumento direto dos custos para diversos setores econômicos.

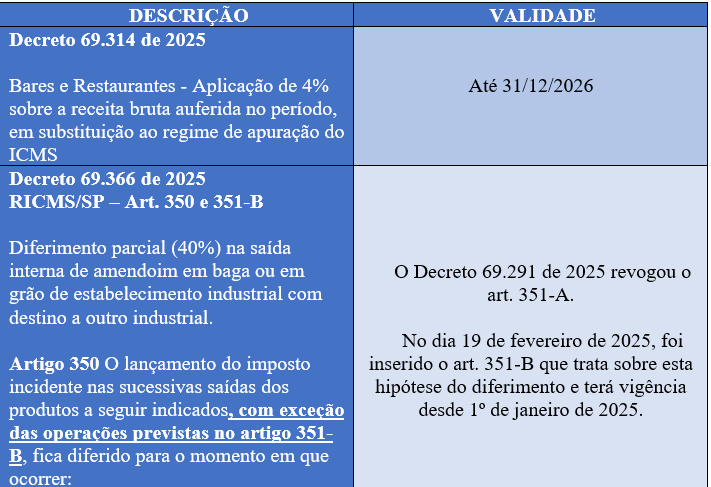

Diante desse cenário, as empresas e entidades representativas têm se mobilizado ativamente na tentativa de sensibilizar o Governo Estadual e renovar os benefícios descontinuados. Inclusive, algumas dessas ações já demonstram impactos positivos com a consequente renovação dos seguintes benefícios:

Além da renovação de determinados benefícios, o Governo do Estado de São Paulo introduziu uma nova isenção fiscal, por meio do Decreto nº 69.304, de 9 de janeiro de 2025. A medida acrescentou o artigo 181 ao Anexo I do RICMS/SP, concedendo isenção do imposto no desembaraço aduaneiro decorrente da importação de “equipamentos recreativos para uso em parques de diversão”.

Algumas normas esparsas também foram alteradas. dentre elas, destacam-se:

Neste contexto, importante ressaltar que a renovação mais recente foi a do “Crédito Outorgado” nas operações com amendoim, disposto no artigo 2º, Anexo III, do RICMS/SP. Tal benefício era muito aguardado pelos contribuintes do setor, pois é de fundamental importância para a cadeia paulista de produção do amendoim, visto que o Estado de São Paulo é um dos maiores produtores de amendoim do País e conta com uma cadeia industrial gigantesca de processamento do produto. O mesmo diz respeito às operações internas envolvendo suco de laranja, cujo benefício de redução da base de cálculo foi recentemente renovado, com validade estendida para dezembro de 2026.

De igual modo, também houve a renovação do benefício de “Crédito Outorgado” para outro setor extremamente importante da economia paulista, que é dos transportes (art. 11, Anexo III, RICMS/SP).

Sobre o Escritório

Nossos

Escritórios

-

Alameda Jaú, nº 17424º andar | Cerqueira César, São Paulo - SPCEP 01420-002

-

Av. Barão Homem de Melo, nº 3382Conjunto Comercial nº 303 | Estoril, Belo Horizonte - MGCEP 30494-270

-

Avenida Paulo VI, nº 535Jardim Alvorada | Franca - SPCEP 14403-138

-

Avenida Selma Parada, 201Conjunto Comercial 313 | Galeria Office Park, Jardim Madalena, Campinas - SPCEP 13091-904

-

Av. Presidente Kennedy, nº 1255Nova Ribeirânia | Ribeirão Preto - SPCEP 14096-340

-

Rua Franklin Cassiano da Silva, nº 1sala 17 | Duque de Caxias, Cuiabá - MTCEP 78043-294

-

Av. Dep. Jamel Cecílio, nº 3455, quadra C9 lote 2E, c/ ruas 14 e 14A26º andar, salas 2608 a 2612 | Setor Jardim Goiás, Goiânia - GOCEP 74810-100

-

Rua João Carrato, nº 540Centro | Três Lagoas - MSCEP 79601-010

-

Avenida Presidente João Goulart, nº 453Vila Aurora | Rondonópolis - MTCEP 78740-034

-

Rua do Passeio38 - Torre 2, 15º Andar | Centro20021-290

-

Rua Antônio José Martins Filho, nº 30014º andar | Jardim Maracanã, São José do Rio Preto - SPCEP 15092-230

-

Edifício Presidente | Avenida Miguel Bombarda36 - 2°B | Avenidas Novas1050-165

-

Avenida da Boavista2609 Ed. Atria Business Center | Lordelo de Ouro4100-135