Notícias

& Artigos

Ver mais posts

-

Com a promulgação da Reforma Tributária (EC nº 132/2023) e a edição da Lei Complementar nº 214/2025, a tributação sobre o consumo foi redesenhada, marcado, principalmente, pela instituição do Imposto sobre Bens e Serviços (IBS), da Contribuição sobre Bens e Serviços (CBS) e do Imposto Seletivo (IS).

Esses novos tributos, destinados a substituir gradualmente ICMS, ISS, PIS, COFINS e IPI, passarão a coexistir com os atuais durante o período de transição que se estende de 2026 a 2033. Este cenário já começa a suscitar importantes questionamentos.

A fim de evitar o aumento da carga tributária por meio da incidência de tributo sobre tributo, inseriu-se o inciso XIX ao art. 156-A da Constituição Federal, estabelecendo que o IBS e a CBS “não integrarão sua própria base de cálculo nem a dos tributos previstos nos arts. 153, VIII, e 195, I, ‘b’, IV e V, e da contribuição para o PIS/Pasep prevista no art. 239”.

No mesmo sentido, a Lei Complementar nº 241/2025 reforçou esse entendimento, esculpindo, no §2º do art. 12, as seguintes vedações:

Art. 12. A base de cálculo do IBS e da CBS é o valor da operação, salvo disposição em contrário prevista nesta Lei Complementar.

2º Não integram a base de cálculo do IBS e da CBS:

I – o montante do IBS e da CBS incidentes sobre a operação; II – o montante do Imposto sobre Produtos Industrializados (IPI);

III – os descontos incondicionais;

IV – os reembolsos ou ressarcimentos recebidos por valores pagos relativos a operações por conta e ordem ou em nome de terceiros, desde que a documentação fiscal relativa a essas operações seja emitida em nome do terceiro; e

V – o montante incidente na operação dos tributos a que se referem o inciso II do caput do art. 155, o inciso III do caput do art. 156 e a alínea “b” do inciso I e o inciso IV do caput do art. 195 da Constituição Federal, e da Contribuição para os Programas de Integração Social e de Formação do Patrimônio do Servidor Público (Contribuição para o PIS/Pasep) a que se refere o art. 239 da Constituição Federal, de 1º de janeiro de 2026 a 31 de dezembro de 2032;

VI – a contribuição de que trata o art. 149-A da Constituição Federal.

Entretanto, o ordenamento jurídico permanece silente sobre o inverso: a possível inclusão dos novos tributos (IBS, CBS) na base de cálculo dos tributos ainda vigentes, como o ICMS.

A ausência de previsão expressa reacende questionamentos clássicos acerca da violação ao princípio da não cumulatividade, uma vez que a inclusão de IBS e CBS na base de cálculo de tributos preexistentes pode configurar verdadeira incidência de tributo sobre tributo, produzindo aumento indireto da carga fiscal e ampliando a insegurança jurídica dos contribuintes, como ocorreu até a decisão ser proferida na denominada “Tese do Século”.

Com o intuito de sanar esse desalinhamento normativo, tramita o PLP nº 16/2025, que busca harmonizar as bases de cálculo durante o período de convivência entre o sistema antigo e o novo modelo tributário. No entanto, o projeto ainda se encontra distante de sua conversão em lei, deixando o cenário regulatório permeado por incertezas.

Diante desse cenário de indefinição, alguns Estados passaram a defender a inclusão do IBS e da CBS na base de cálculo do ICMS já em 2026, embora antes houvesse entendimento uniforme de que tal inclusão somente ocorreria a partir de 2027.

As recentes manifestações demonstram a ausência de consenso, com posições já divergentes entre os Estados, vejamos:

Pernambuco (RC nº 39/2025):

“11. Assim, como o IBS e a CBS são tributos indiretos e, por sua natureza, são repassados no preço ao consumidor, é evidente que, pela regra supracitada, comporão a base de cálculo do ICMS.

12. Reforça esse entendimento, a proposta de alteração da Lei Complementar nº 87, de 1996, por meio do Projeto de Lei Complementar nº 16/2025, em trâmite no Congresso Nacional, que traz a seguinte redação:

Art. 13. § 8º Não integram a base de cálculo do imposto os montantes dos tributos previstos nos arts. 156-A e 195, V, da Constituição Federal. (NR)

13. Isto posto, ainda que o Projeto de Lei Complementar nº 16/2025 venha a dar uma nova redação ao art. 13 da Lei Complementar nº 87, de 1996, é certo que, até o presente momento, incluem-se na base de cálculo do ICMS, além de outras despesas debitadas ao adquirente, o IBS e a CBS.”

Distrito Federal (SC nº 23/2025):

“16. De notar, essa legislação deixou explícita uma exceção, a qual não haveria de ser incluída na base de cálculo do ICMS: o valor referente à demanda de potência não utilizada, na hipótese de fornecimento de energia elétrica por demanda contratada, nos termos do parágrafo único do artigo 44 do RICMS. Ocorre que, até o momento, ficou em silêncio quanto à possibilidade do IBS e da CBS não fazerem parte da BC do ICMS. Então, a inteligência a ser aplicada é que quando o legislador (aqui considerado em sentido amplo como aquele que tem o poder de alterar a legislação tributária) quis, ele fez expressamente constar hipótese excludente da BC do ICMS.

17. Nessa lógica, não pode o mero aplicador do direito veicular hipótese diminutiva da BC do imposto sem qualquer amparo na legislação tributária vigente. Além do mais, reforça-se a ideia que a BC do ICMS, para esse contribuinte, deverá ser exatamente o valor da operação final.”

“III – Conclusão

22. Em resposta ao questionamento apresentado, informa-se que, em relação ao ano base de 2026, salvo disposição literal da legislação tributária, a CBS e o IBS não devem fazer parte da base de cálculo do ICMS, com fundamento lógico jurídico nos parágrafos 1º, 2º e 4º do artigo 125 do ADCT, combinados com artigo 348 da LC nº 214/2025.”

São Paulo (RC nº 32.303/2025):

10. Portanto, o IBS e a CBS compõem o valor da operação para fins de ICMS e devem ser incluídos na base de cálculo do imposto estadual, quando efetivamente exigíveis.

11. Em relação ao exercício de 2026, os artigos 343 e 346, c/c artigo 348, inciso III, todos da LC 214/2025 dispõem que as alíquotas de teste do IBS e da CBS serão de 0,1% e 0,9% respectivamente, sendo que o § 1º do artigo 348 dispensa o recolhimento desses tributos aos contribuintes que cumprirem corretamente as obrigações acessórias. Já o inciso I do artigo 348 estabelece que, mesmo nos casos em que houver recolhimento, os valores pagos deverão ser compensados por meio de redução correspondente da contribuição ao PIS e da COFINS.

12. Dessa forma, especificamente no ano de 2026, não haverá acréscimo de ônus tributário para o contribuinte em relação ao IBS ou à CBS, independentemente de haver ou não recolhimento desses tributos. Por consequência, os valores correspondentes ao IBS e à CBS não integrarão a base de cálculo do ICMS nesse período, considerando que a contribuição ao PIS e a COFINS serão incluídas na base de cálculo do imposto estadual por sua alíquota integral.

Diante disso, o cenário atual exige uma atenção cotidiana para assinalar o entendimento dos fiscos acerca desse assunto, até que o PLP 16/2025 seja convertido, de modo a impedir a inclusão desses tributos na base de cálculo dos tributos vigentes.

Vislumbrando os riscos atinentes à esta questão, o escritório Brasil Salomão e Matthes se disponibiliza a auxiliá-los e continuará acompanhando os deslindes desta problemática.

-

Com o advento da Reforma Tributária promovida pela Emenda Constitucional 132/2023 e regulamentada pela Lei Complementar nº 214/2025, inicia-se um processo de substituição gradual do ICMS e do ISS pelo Imposto sobre Bens e Serviços (IBS), a ser administrado pelo Comitê Gestor do IBS.

Essa transformação profunda no modelo tributário brasileiro aplicado às relações de consumo suscita dúvidas relevantes quanto ao futuro dos benefícios fiscais estaduais concedidos no âmbito do ICMS, especialmente diante de contribuintes que estruturaram operações, realizaram investimentos e decidiram sobre a localização de suas atividades com base em cenários fiscais favoráveis instituídos pelos entes federados

Para compreender a dimensão dessas preocupações, é preciso retomar o contexto histórico.

Durante décadas, os estados brasileiros utilizaram benefícios fiscais como instrumento de política econômica e de atração de investimentos, resultando na chamada “guerra fiscal”, que consiste na concessão unilateral de benefícios fiscais com o objetivo de atrair empresas que, em razão de critérios de eficiência e logística, naturalmente se instalariam em outros estados, desorganizando a neutralidade tributária, estimulando a verticalização artificial de cadeias produtivas e gerando desequilíbrios competitivos e arrecadatórios.

Apesar de a Constituição exigir, desde sempre, que benefícios fiscais de ICMS fossem concedidos ou revogados por meio de deliberação unânime no âmbito do CONFAZ, diversos estados passaram a editar benefícios à revelia dessa exigência, levando o STF a reiteradamente declarar sua inconstitucionalidade. Diante da insegurança jurídica instalada, foi editada a Lei Complementar 160/2017, bem como o Convênio ICMS 190/2017 que convalidaram os benefícios então vigentes e estabeleceram uma trava temporal e material, com distinção entre benefícios industriais (mantidos integralmente) e não industriais (reduzidos gradualmente em 20% ao ano após o 12º ano).

Com a Reforma Tributária, o cenário se altera novamente.

Entre 2029 e 2032, conforme o artigo 128 do ADCT, as alíquotas do ICMS serão reduzidas progressivamente para 9/10 em 2029, 8/10 em 2030, 7/10 em 2031 e 6/10 em 2032. Os benefícios fiscais vinculados ao ICMS serão reduzidos na mesma proporção, substituindo a lógica anterior da redução de 20% prevista na LC 160/2017. Isso afeta particularmente os incentivos industriais, que passarão a decair em 10% ao ano, acompanhando a queda proporcional da alíquota, que seriam mantidos integralmente pela LC 160/2017, criando um cenário adverso para empresas beneficiadas.

Considerando esse impacto, a Lei Complementar nº 214/2025 instituiu o Fundo de Compensação dos Benefícios Fiscais, cuja finalidade é compensar os beneficiários de incentivos fiscais onerosos concedidos por prazo certo e sob condição, com base no artigo 178 do CTN.

Diante disso, apenas benefícios nessa condição poderão gerar “compensação’, o que exclui, por determinação legal expressa, os benefícios não industriais (atacado e varejo), que, segundo o legislador, já se encontram em posição mais favorável desde a LC 160/2017.

O fundo terá vigência entre 2029 e 2032 (art. 12, EC 132/23) e será financiado e administrado integralmente pela União, o que representa um ponto de tensão, já que a gestão dos incentivos fiscais sempre foi conduzida pelos Estados e pelo CONFAZ.

Outro ponto sensível, é a análise, pela Receita Federal do Brasil, das contrapartidas exigidas para a fruição dos benefícios fiscais estaduais, à luz dos contratos firmados com os entes estaduais, daí o problema. Ora, com a transferência dessa responsabilidade aos órgãos federais, há risco de prejuízo na análise, seja pela ausência de padronização dos critérios outrora adotados pelos fiscos estaduais, seja pela limitação de acesso ou compreensão das condições específicas pactuadas em cada unidade federativa, o que tende a aumentar a insegurança jurídica.

Adicionalmente, a complexidade dos critérios de (i) habilitação, da (ii) apuração da repercussão econômica e da (iii) comprovação dos requisitos demandará elevado grau de organização documental por parte das empresas, gerando diversas dificuldades que poderá obstar a compensação.

Outra dúvida latente é se os recursos destinados ao fundo serão suficientes para suprir a perda dos benefícios. Segundo o item 20 das “Perguntas e Respostas da Reforma Tributária”, elaborada pelo Ministério da Fazenda, a União destinará ao Fundo de Compensação os seguintes valores:

- em 2025: R$ 8 bilhões

- em 2026: R$ 16 bilhões

- em 2027: R$ 24 bilhões

- em 2028 e 2029: R$ 32 bilhões

- em 2030: R$ 24 bilhões

- em 2031: R$ 16 bilhões

- em 2032: R$ 8 bilhões

Somados, representam uma curva de recursos crescente até 2029 e decrescente a partir de 2030, refletindo a lógica de transição do ICMS para o IBS. Contudo, ainda não há clareza se esses montantes serão suficientes para atender integralmente todos os contribuintes que perderão benefícios fiscais.

Em síntese, todas essas dúvidas e reflexões abrem margem para possíveis pontos de judicialização, que devem ser observados pelo contribuinte, se não houver mudança que traga maior segurança e clareza para a fruição do Fundo de Compensação de Benefícios Fiscais Estaduais, tais como:

- Requisitos necessários para a referida compensação;

- Juízo de conveniência e oportunidade da Receita Federal que, por desconhecimento do cenário dos Estados, poderá operacionalizar a compensação de forma ineficaz;

- Alocação dos recursos, podendo privilegiar um Estado sobre o outro, causando distorções significativas entre os entes federativos.

A reforma, portanto, ao tempo em que mantém a diretriz de uniformização e neutralidade tributária, também reduz, de certa forma, a autonomia dos Estados, mesmo sob o argumento da criação de instrumentos compensatórios para mitigar perdas com o fim dos benefícios fiscais de ICMS. O modelo escolhido, no entanto, é tecnicamente complexo, de execução federal (RFB) e ainda cercado de incertezas sobre a efetiva cobertura dos prejuízos.

O tema continuará demandando atenção dos contribuintes e o Escritório Brasil Salomão e Matthes continuará acompanhando e à disposição para eventuais dúvidas que surgirem sobre o tema.

- em 2025: R$ 8 bilhões

-

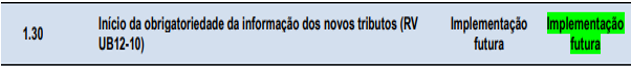

A flexibilização na validação de IBS e CBS – Nota Técnica 2025.002-RTC-Versão 1.33

A Receita Federal do Brasil, por meio da Nota Técnica 2025.002-RTC – Versão 1.33, também assinada pelo Encat (Encontro Nacional de Coordenadores e Administradores Tributários Estaduais), na data de 01/12/2025, anunciou uma flexibilização no preenchimento dos campos (como regra de validação) referentes ao Imposto sobre Bens e Serviços (IBS) e à Contribuição sobre Bens e Serviços (CBS), cujo início estava previsto para janeiro de 2026:

Tal flexibilização impacta diretamente o cronograma de implementação da “reforma tributária”, concedendo aos contribuintes um prazo estendido para a adequação de seus sistemas e processos. Aparentemente, a estratégia do fisco parece ser a de introduzir as exigências em fases, priorizando a estabilidade operacional do ambiente de negócios antes da fiscalização plena e da rejeição de documentos fiscais.

Contudo, forçoso frisar que a flexibilização nas regras de validação sistêmica, em tese, não exime os contribuintes da obrigatoriedade de destacar o “IBS” e a “CBS” nos documentos fiscais, conforme estabelecido na própria Nota Técnica 2025.002 – RTC – Versão 1.33.

Este cenário, obviamente, embora traga algum alívio para os contribuintes que enfrentam desafios operacionais e tecnológicos significativos na adaptação de sistemas de ERP e de emissão de nota fiscal eletrônica, também impõe a necessidade de um monitoramento constante por parte das empresas, uma vez que o cronograma pode sofrer novas alterações em função do andamento da regulamentação complementar e da capacidade de adaptação do ambiente de negócios.

A data exata para o início da validação obrigatória dos campos de “IBS” e “CBS”, no entanto, permanece indefinida e está sujeita a futuros comunicados e portarias da Receita Federal, em parceria com o “Encat”, daí a necessidade do acompanhamento do tema por parte dos contribuintes e profissionais da área fiscal.

Enfim, a flexibilização na validação de “IBS” e “CBS” configura uma janela de oportunidade estratégica para o aprimoramento e testes dos sistemas fiscais, mas não deve ser interpretada como uma oportunidade de relaxamento da exigência tributária, afigurando-se fundamental que as empresas compreendam que a validação obrigatória será, inevitavelmente, implementada em breve, exigindo conformidade plena e sem margem para improvisações.

O Escritório Brasil Salomão e Matthes seguirá monitorando as alterações legislativas relativas à Reforma Tributária e outros temas correlatos, permanecendo à disposição para esclarecimentos adicionais.

-

Importância estratégica da cláusula de SLA em contratos de tecnologia

Nos contratos de prestação de serviços envolvendo soluções tecnológicas, especialmente aqueles que tratam do fornecimento de sistemas, plataformas de Software as a Service (SaaS) ou infraestrutura digital, é essencial a definição clara e expressa da redação para se assegurar a qualidade dos serviços e evitar a frustração de expectativas ou desentendimentos comerciais.

Nesse sentido, torna-se indispensável em contratos desta natureza a presença de uma cláusula específica de Acordo de Nível de Serviço (Service Level Agreement ou SLA). Essas cláusulas têm a finalidade de alinhar os parâmetros técnicos e responsabilidades entre o prestador e o contratante dos serviços fornecidos. Servem, portanto, como uma garantia contratual de desempenho mínimo e qualidade do serviço contratado para as empresas enquanto contratantes destes serviços.

O SLA é um compromisso contratual que estabelece, de forma objetiva, métricas como a disponibilidade mínima de sistemas, periodicidade de backups, tempo de resposta do suporte, porcentagem de tolerância a falhas e até critérios para a rescisão motivada do contrato.

Tais parâmetros devem ser claros, bem documentados e com plena capacidade de execução, sendo elaborados de acordo com a criticidade de cada operação. Representam, assim, compromissos formais assumidos perante os clientes, incluindo também as consequências pelo descumprimento. Normalmente, tais consequências podem incluir multas financeiras, créditos de serviço ou a rescisão por justa causa do contrato.

Decisões judiciais recentes têm reconhecido o SLA como instrumento legítimo para regular riscos, medir a qualidade dos serviços e orientar eventual indenização por falhas. Para que produza efeito, a cláusula deve alinhar objetivamente as expectativas das partes, prevendo:

-

- Indicadores claros e mensuráveis;

- Mecanismos de comprovação de incidentes;

- Compensações automáticas proporcionais às falhas (ex.: descontos ou créditos).

Nos contratos de tecnologia, o SLA é elemento central de proteção, tão relevante quanto preço, prazo e escopo. Sua correta elaboração assegura segurança jurídica, previsibilidade e redução de litígios, protegendo ambas as partes e fortalecendo a posição do contratante em eventuais disputas, inclusive para fins de rescisão e indenização.

Diante da crescente complexidade das soluções tecnológicas e da interdependência empresarial, torna-se imprescindível a inclusão de cláusulas específicas de SLA para garantir o equilíbrio e eficácia na relação contratual.

-

-

REARP – Programa de atualização patrimonial – Parte I

A Lei 15.265/2025, de 21 de novembro, instituiu o Regime Especial de Atualização e Regularização Patrimonial (Rearp), novo regime para atualização e regularização de bens e direitos, além de outras alterações legislativas sobre a tributação de operações financeiras específicas e alteração nas regras dos benefícios sociais.

Abaixo apresentamos os destaques do Programa de Atualização Patrimonial.

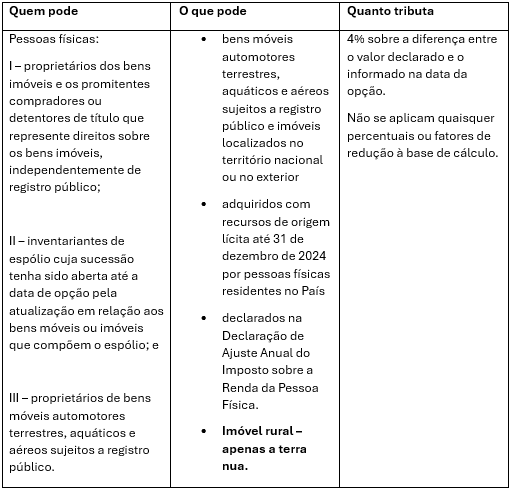

A Lei autoriza pessoas físicas e jurídicas a realizarem a atualização o valor dos bens móveis automotores terrestres, aquáticos e aéreos sujeitos a registro público e imóveis localizados no território nacional ou no exterior, para o atual valor de mercado.

Se o bem submetido à atualização for alienado no prazo de 5 (cinco) anos, no caso de bem imóvel, ou de 2 (dois) anos, no caso de bem móvel, contados da adesão, os efeitos do Rearp serão desconsiderados.

-

REARP – Programa de atualização patrimonial – Parte II

A Lei 15.265/2025, de 21 de novembro, instituiu o Regime Especial de Atualização e Regularização Patrimonial (Rearp), novo regime para atualização e regularização de bens e direitos, além de outras alterações legislativas sobre a tributação de operações financeiras específicas e alteração nas regras dos benefícios sociais.

Abaixo apresentamos os destaques do Regularização Patrimonial.

Programa de Regularização de recursos, bens ou direitos por residentes ou domiciliados no País em 31 de dezembro de 2024 de que sejam ou tenham sido proprietários ou titulares em períodos anteriores a 31 de dezembro de 2024.

O Regime permite a regularização de bens ou direitos, mantidos no Brasil ou no exterior, não declarados ou declarados com incorreções mediante o pagamento do imposto sobre a renda, a título de ganho de capital, à alíquota de 15% por pessoa física ou jurídica, acrescido de multa de 100% sobre o imposto.

Fica condicionada a comprovação da origem lícita dos recursos.

O prazo de adesão foi fixado em 90 dias, com possibilidade de parcelamento dos tributos em até 36 quotas.

Exemplos citados na lei:

“I – depósitos bancários, certificados de depósitos, cotas de fundos de investimento, instrumentos financeiros, apólices de seguro, certificados de investimento ou operações de capitalização, depósitos em cartões de crédito, recursos oriundos de cumprimento de decisão judicial, inclusive precatórios e requisições de pequeno valor, e fundos de aposentadoria ou pensão;

II – operações de empréstimo com pessoa física ou jurídica;

III – recursos, bens ou direitos de qualquer natureza, integralizados em empresas sob a forma de ações, integralização de capital, contribuição de capital ou qualquer outra forma de participação societária ou direito de participação no capital de pessoas jurídicas com ou sem personalidade jurídica;

IV – ativos intangíveis de qualquer natureza, como marcas, copyright, software, know-how, patentes, criptoativos e demais ativos virtuais, conforme definidos no art. 3º da Lei nº 14.478, de 21 de dezembro de 2022, e todo e qualquer direito submetido ao regime de royalties;

V – bens imóveis em geral ou ativos que representem direitos sobre bens imóveis; e

VI – veículos, aeronaves, embarcações e demais bens móveis sujeitos a registro em geral, ainda que em alienação fiduciária.”

A regularização aplica-se também aos não residentes no momento da publicação desta Lei, desde que residentes ou domiciliados no País conforme a legislação tributária, em 31 de dezembro de 2024.

Os recursos, bens e direitos de qualquer natureza constantes da declaração única para adesão ao Rearp deverão também ser informados na:

I – declaração de ajuste anual do imposto de renda relativa ao ano-calendário de 2024, ou em sua retificadora, no caso de pessoa física; ou

II – escrituração contábil societária relativa ao ano-calendário da adesão, no caso de pessoa jurídica.

A regularização e o pagamento do imposto na forma e da multa i) dispensam o pagamento de acréscimos moratórios anteriores; e, ii) importam confissão irrevogável e irretratável dos débitos em nome do sujeito passivo na condição de contribuinte ou responsável, configuram confissão extrajudicial nos termos do arts. 389 e seguintes da Lei nº 13.105, de 16 de março de 2015 (Código de Processo Civil), e condicionam o sujeito passivo à aceitação plena e irretratável de todas as condições estabelecidas na lei.

O pagamento integral do tributo e o cumprimento das demais condições previstas na lei extinguirá a punibilidade dos crimes contra a ordem tributária nela previstos.

Sobre o Escritório

Áreas de

Atuação

Ir para atuações

-

Administrativo e Regulatório

-

Agronegócio

-

Bancário, Instituições Financeiras e Transações

-

Comércio Exterior (COMEX)

-

Contratos Empresariais

-

Cooperativismo

-

Direito Digital e Proteção de Dados

-

Entretenimento

-

Família e Sucessões

-

Franchising (Franquias)

-

Governança Corporativa e Compliance

-

Imobiliário

-

Inteligência Imobiliária

-

M&A e Operações Societárias

-

Meio Ambiente e Sustentabilidade (ESG)

-

Planejamento Patrimonial

-

Previdenciário

-

Propriedade Intelectual

-

Recuperação de Ativos de Alta Complexidade

-

Recuperação de Crédito

-

Recuperação Judicial e Falência

-

Societário

-

Startups

-

Trabalhista

-

Tributário

Nossos

Escritórios

-

Alameda Jaú, nº 17424º andar | Cerqueira César, São Paulo - SPCEP 01420-002

-

Av. Barão Homem de Melo, nº 3382Conjunto Comercial nº 303 | Estoril, Belo Horizonte - MGCEP 30494-270

-

Avenida Paulo VI, nº 535Jardim Alvorada | Franca - SPCEP 14403-138

-

Avenida Selma Parada, 201Conjunto Comercial 313 | Galeria Office Park, Jardim Madalena, Campinas - SPCEP 13091-904

-

Av. Presidente Kennedy, nº 1255Nova Ribeirânia | Ribeirão Preto - SPCEP 14096-340

-

Rua Franklin Cassiano da Silva, nº 1sala 17 | Duque de Caxias, Cuiabá - MTCEP 78043-294

-

Av. Dep. Jamel Cecílio, nº 3455, quadra C9 lote 2E, c/ ruas 14 e 14A26º andar, salas 2608 a 2612 | Setor Jardim Goiás, Goiânia - GOCEP 74810-100

-

Rua João Carrato, nº 540Centro | Três Lagoas - MSCEP 79601-010

-

Avenida Presidente João Goulart, nº 453Vila Aurora | Rondonópolis - MTCEP 78740-034

-

Rua do Passeio38 - Torre 2, 15º Andar | Centro20021-290

-

Rua Antônio José Martins Filho, nº 30014º andar | Jardim Maracanã, São José do Rio Preto - SPCEP 15092-230

-

Edifício Presidente | Avenida Miguel Bombarda36 - 2°B | Avenidas Novas1050-165

-

Avenida da Boavista2609 Ed. Atria Business Center | Lordelo de Ouro4100-135